|

मिन्ट स्ट्रीट मेमो नं. 14

वित्त-तटस्थ आउटपुट अंतरालः भारत के लिए अनुभवजन्य अनुमान

देबा प्रसाद रथ, प्रतीक मित्रा और जॉयस जॉन1

सारांश

यह अध्ययन अर्थव्यवस्था के वित्त-तटस्थ आउटपुट अंतराल (एफएनओजी) का संदर्भ, औचित्य और विश्लेषणात्मक ढांचा उपलब्ध कराता है। पारंपरिक (मुद्रास्फीति-तटस्थ) उपाय में, मुद्रास्फीति अर्थव्यवस्था की स्थिति का मुख्य संकेतक है, अन्य शब्दों में इस उपाय में अर्थव्यवस्था में असंतुलन मुख्य रूप से उच्च या न्यून मुद्रास्फीति में प्रतिबिंबित होता है। तथापि, एफएनओजी में, आधिक्य क्रेडिट वृद्धि और असंधारणीय आस्ति बाजार प्रतिफल के रूप में वित्तीय चरों के उच्च स्तर मुद्रास्फीति की अपेक्षा असंतुलन के मुख्य स्रोत हैं। भारतीय संदर्भ में पारंपरिक आउटपुट अंतराल बनाम एफएनओजी दोनों के बीच उल्लेखनीय विचलन दर्शाता है। नवीनतम आंकड़े दर्शाते हैं कि भारत में एफएनओजी हाल की तिमाहियों में क्रेडिट वृद्धि में अभिवृद्धि और गतिशील आस्ति बाजार स्थितियों के कारण पारंपरिक आउटपुट अंतराल की तुलना में तेजी से बंद हुआ है।

I. परिचय

आउटपुट अंतराल “संभावित आउटपुट” से वास्तविक आउटपुट का विचलन दर्शाता है, संभावित आउटपुट को आर्थिक गतिविधि के अधिकतम स्तर के रूप में परिभाषित किया गया है जिसे पूरी क्षमता से परिचालित होने पर कोई अर्थव्यवस्था हासिल कर सकती है। आउटपुट अंतराल सकारात्मक या नकारात्मक हो सकता है तथा यह अर्थव्यवस्था की चक्रीय स्थिति बताता है। सकारात्मक आउटपुट जो वास्तविक आउटपुट के संभावित आउटपुट से ऊपर होने पर होता है, अर्थव्यवस्था में आधिक्य मांग दर्शाता है जो मुद्रास्फीतिकारी दबाव उत्पन्न कर सकता है। इसके विपरीत, नकारात्मक आउटपुट जो संभावित आउटपुट की तुलना में अंतराल-वास्तविक आउटपुट से कम होता है, उस समय उत्पन्न होता है जब अर्थव्यवस्था में उपलब्ध संसाधनों का पूरा उपयोग नहीं होता है और यह कम मांग दर्शाता है।

आउटपुट अंतराल जो अर्थव्यवस्था में मांग स्थितियों का सारांश उपाय है, मेक्रो अर्थव्यवस्था की स्थिति का उपयोग संकेतक उपलब्ध कराता है और इसका मौद्रिक नीति के लिए महत्वपूर्ण इनपुट के रूप में उपयोग किया जाता है। पारंपरिक रूप से, मुद्रास्फीति को अर्थव्यवस्था में समष्टि-आर्थिक असंतुलन के मुख्य लक्षण के रूप में देखा गया है जिसे आउटपुट अंतराल के विभिन्न मापों में उतार-चढ़ावों द्वारा प्राप्ति किया गया है। तथापि, इतिहास में ऐसे उदाहरण देखे गए हैं जब मुद्रास्फीति कम और स्थायी थी, चाहे आउटपुट असंधारणीय रूप से बढ़ रहा था।

वित्तीय असंतुलन के बड़े निर्माण का मामला था जैसाकि अगस्त 2008 में वैश्विक वित्तीय संकट (जीएफसी) से पहले आधिक्य क्रेडिट वृद्धि और उच्च आस्ति कीमतों में प्रदर्शित हुआ। बड़े क्रेडिट की वृद्धि से आवास और अन्य आस्तियों के लिए मांग बढ़ी, जिससे उनके मूल्य में बढ़ोतरी हो गई और घरेलू तथा फर्मों की आय में वृद्धि हुई। इसने बैंकों को अधिक निवेश का वित्तपोषण करने के लिए क्रेडिट प्रदान करने हेतु प्रोत्साहित किया। नए क्षमता संवर्धन से आर्थिक विस्तार ने आपूर्ति प्रतिबंधों को सहज बनाया और कई अर्थव्यवस्थाओं में समग्र वृद्धि दर में बढ़ोतरी की। इसके अतिरिक्त, इस मजबूत वित्तीय उछाल के परिणामस्वरूप उभरती बाजार अर्थव्यवस्थाओं में बड़ी मात्रा में पूंजीगत प्रवाह हुआ जिसके कारण उनकी मुद्राओं के मूल्य में वृद्धि हुई। इन कारकों ने मुद्रास्फीति को उदार रखते हुए मूल्य पर नीचे की ओर दबाव डाला। पारंपरिक ज्ञान से, व्यक्ति अर्थ निकाल सकता है कि उदार मुद्रास्फीति से मिली हुई यह उच्च आर्थिक वृद्धि संधारणीय थी। तथापि, वित्तीय क्षेत्र के आंकड़ों पर निकट दृष्टि से पता चला कि यह तेज आर्थिक वृद्धि वित्तीय उछाल के कारण थी जिसका परिणाम संसाधनों के त्रुटिपूर्ण आबंटन और असंधारणीय आस्ति कीमतों के रूप में हुआ। संकट आने और वित्तीय स्थिति कठोर होने के बाद, समग्र मांग बदतर हो गई और इनमें से कई अर्थव्यवस्थाएं अंततः लंबी मंदी के दौर में चली गई।

उपर्युक्त संदर्भित गतिविधियों ने नए आउटपुट अंतराल की माप को जन्म दिया जिसे लोकप्रिय रूप से वित्त-तटस्थ आउटपुट अंतराल या एफएनओजी के रूप में जाना जाता है जो मुद्रास्फीति की अपेक्षा बैंक क्रेडिट और आस्ति बाजारों में हुई हलचल से वित्तीय गतिविधियों पर आधारित आर्थिक वृद्धि की संधारणीयता का मूल्यांकन करता है। इस माप में, सकारात्मक आउटपुट अंतराल वित्तीय बाजार में अधिक गतिविधियों के कारण अर्थव्यवस्था में अति-उष्णता (ओवरहीटिंग) दर्शाता है जबकि नकारात्मक आउटपुट अंतराल दबावग्रस्त वित्तीय स्थितियों के चलते अर्थव्यवस्था में सुस्ती दर्शाता है। अग्रणी केंद्रीय बैंक जिसमें बैंक ऑफ इंग्लैंड, दि यूरोपीयन सेंट्रल बैंक, बैंको डी एसपाना आदि हैं, मौद्रिक नीति के लिए एफएनओजी का एक इनपुट के रूप में उपयोग करते हैं। अंतरराष्ट्रीय मुद्रा कोष (आईएमएफ), अंतरराष्ट्रीय निपटान बैंक (बीआईएस) और एशियन विकास बैंक (एडीबी) ने भी मौद्रिक नीति के लिए एफएनओजी की उपयोगिता पर जोर डाला है।

एफएनओजी का भारतीय संदर्भ में भी अनुमान लगाया गया है। इस अनुमान को अब अक्टूबर 2017 से रिज़र्व बैंक द्वारा अपनी मौद्रिक नीति रिपोर्ट में आउटपुट अंतराल के पारंपरिक उपायों के साथ सम्मिलित किया गया है। एफएनओजी का अनुमान लगाने के लिए पद्धति और भारतीय संदर्भ में अनुभनजन्य अनुमान नीचे दिए गए हैं। तकनीकी ब्यौरे अनुलग्नक में हैं।

II. पारंपरिक आउटपुट अंतराल और एफएनओजी – माप

वास्तविक आउटपुट से भिन्न, संभावित आउटपुट का स्तर और इस प्रकार आउटपुट अंतराल सीधे नहीं देखा जा सकता और इसका अनुमान अन्य उपलब्ध समष्टि आर्थिक आंकड़ों से लगाया जाता है। संभावित आउटपुट का अनुमान लगाने के लिए विभिन्न पद्धतियों का उपयोग किया गया है, किंतु वे सभी मानती हैं कि आउटपुट को प्रवृत्ति (संभावित आउटपुट की माप) और चक्रीय संघटक (आउटपुट अंतराल की माप) में वर्गीकृत किया जा सकता है।

संभावित आउटपुट और आउटपुट अंतराल का अनुमान लगाने का सबसे सामान्य सांख्यिकीय दृष्टिकोण एकल चरीय सांख्यिकीय फिल्टर जैसे होडरिक-प्रेसकॉट (एचपी) फिल्टर का उपयोग करना है जो देखे गए आउटपुट आंकड़ों (अनुलग्नक) से चक्र (आउटपुट अंतराल) और प्रवृत्ति (संभावित आउटपुट) निकालने में मददगार होता है। एकल चरीय दृष्टिकोण का लाभ है कि यह सरल है और इसे आउटपुट आंकड़ों अर्थात सकल घरेलू उत्पाद (जीडीपी) के लिए सीधा उपयोग किया जा सकता है।

तथापि, एकल चरीय फिल्टरों से आउटपुट अंतराल अनुमानों की अनेक सीमाएं हैं। वे स्वरूप में पूरी तरह से सांख्यिकीय हैं और किसी प्रकार की आर्थिक संरचना को सम्मिलित नहीं करते हैं तथा किसी संभावित आउटपुट या आउटपुट अंतराल का आर्थिक परिकल्पना के अनुरूप नहीं हो सकते। इसके अतिरिक्त, एकल चरीय सांख्यिकीय फिल्टर स्वाभाविक रूप से एंड-पॉइंट समस्या से ग्रस्त होते हैं जबकि प्रवृत्ति और चक्र के नवीनतम अनुमानों में नई सूचना के आने से काफी संशोधन होता है। इस प्रकार, वे नवीनतम अवधि के लिए कम सटीक अनुमान उपलब्ध करा सकते हैं जिनका नीति निर्माण में अधिक महत्व होता है।

एकल चरीय दृष्टिकोणों के साथ जुड़ी उपर्युक्त संदर्भित समस्याओं को नियंत्रित करने के लिए बहु-चरीय कॉलमैन फिल्टर (एमवीकेएफ) तकनीक का पालन किया जाता है जिसमें अन्य समष्टि-आर्थिक आंकड़ों का उपयोग होता है जो उल्लेखनीय हैं। एमवीकेएफ का उपयोग करते हुए पारंपरिक आउटपुट अंतराल की माप करने के लिए, अनुसंधानकर्ताओं ने मुद्रास्फीति को अतिरिक्त चर के रूप में शामिल किया है क्योंकि इसे असंधारणीयता का मुख्य स्रोत माना जाता है। इस प्रकार प्राप्त आउटपुट अंतराल को मुद्रास्फीति-तटस्थ आउटपुट अंतराल कहा जाता है। एमवीकेएफ के साथ मापे जाने वाले एफएनओजी में, अनुसंधानकर्ताओं ने मुद्रास्फीति की बजाय वित्तीय चरों के एक सेट का उपयोग किया है। उपयोग किए गए वित्तीय चर मुख्य रूप से बैंक क्रेडिट वृद्धि और रियल स्टॉक बाजार प्रतिफल (अनुलग्नक) हैं। इस प्रकार मुद्रास्फीति-तटस्थ माप के प्रति जो मुद्रास्फीति को असंधारणीयता के स्रोत के रूप में सम्मिलित करती है, एफएनओजी में वित्तीय चरों का उपयोग आउटपुट अंतराल का अनुमान लगाने के लिए किया जाता है (अनुलग्नक)।

III. भारत के लिए एफएनओजी के अनुभवजन्य अनुमान

पिछले खंड में वर्णित पद्धति का पालन करते हुए, भारत के लिए एफएनओजी का अनुमान लगाया गया और पारंपरिक आउटपुट अंतराल माप के साथ इसकी तुलना की गई। यह अध्ययन 2006-07 की पहली तिमाही से 2017-18 की तीसरी तिमाही के जीडीपी आंकड़ों पर आधारित है। चूंकी जीडीपी की पिछली श्रृंखला (आधार 2011-12) अभी उपलब्ध नहीं है, इसे जोड़ने की तकनीक का उपयोग करके प्राप्त किया गया।2

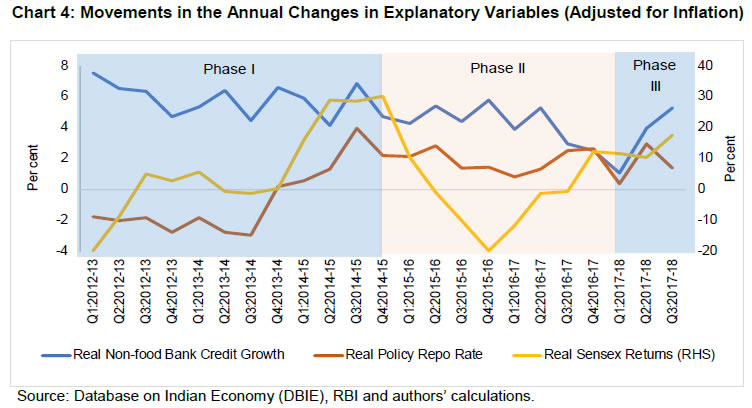

एफएनओजी की माप करने के लिए वास्तविक नीति दर, वास्तविक बैंक क्रेडिट वृद्धि और वास्तविक स्टॉक बाजार प्रतिफल का उपयोग व्याख्यात्मक चरों के रूप में किया गया है। इस वास्तविक नीति दर को नीति रेपो दर से दिखाया गया, जिसे उपभोक्ता मूल्य सूचकांक (सीपीआई) की एक अवधि आगे की मुद्रास्फीति (प्राप्त) से नीचे किया गया है। बैंक ऋणों में संवृद्धि और स्टॉक मार्केट प्रतिफल की गणना क्रमश: मौसमी आधार पर समायोजित अनुसूचित वाणिज्यिक बैंकों की खाद्येतर ऋण संवृद्धि और बीएसई सूचकांक पर सीपीआई मुद्रास्फीति के प्रभाव को हटाते हुए की गई।3

सारणी 1 में प्रस्तुत अनुमानित परिणाम दर्शाते हैं कि वास्तविक नीति दर चार तिमाहियों के अंतराल के साथ एफएनओजी को नकारात्मक रूप से प्रभावित करते हैं। वास्तविक क्रेडिट वृद्धि और वास्तविक स्टॉक बाजार प्रतिफल क्रमशः दो तिमाहियों और एक तिमाही के अंतराल के साथ एफएनओजी को सकारात्मक रूप से प्रभावित करते हैं।

| तालिका 1: रिग्रेशन अनुमान - निर्भर चर: आउटपुट गैप (yt) |

| स्वतंत्र चर |

गुणांक |

मानक त्रुटि |

पी-मूल्य |

| yt-1 |

0.04 |

0.24 |

0.87 |

| rt-4 |

-0.25** |

0.14 |

0.08 |

| bct-2 |

0.17** |

0.09 |

0.07 |

| sensext-1 |

0.06* |

0.02 |

0.01 |

नोट: ** 5 प्रतिशत पर महत्वपूर्ण; * 10 प्रतिशत पर महत्वपूर्ण

yt : आउटपुट अंतर; rt: वास्तविक ब्याज दर; bct: असली बैंक क्रेडिट वृद्धि;

sensext: वास्तविक बीएसई सेंसेक्स रिटर्न

स्रोत: भारतीय अर्थव्यवस्था पर डाटाबेस (डीबीआईई), आरबीआई और लेखकों की गणना। |

तालिका 1 में एफएनओजी अनुमानों की समयबद्ध योजना संकेत देती है कि पूर्व जीएफसी अवधि (क्यू 2: 2008-09 से पहले) में एफएनओजी सकारात्मक था - वास्तविक उत्पादन संभावित उत्पादन से ऊपर था जो वित्तीय क्षेत्र और अर्थव्यवस्था में कुछ असंतुलन का सूचक है।

यह उल्लेखनीय है कि 2005-06 से क्यू 1: 2008-09 की अवधि के दौरान वास्तविक गैर-खाद्य ऋण और वास्तविक शेयर बाजार (बीएसई सेंसेक्स) प्रतिफल क्रमश: 23.8 प्रतिशत और 34.9 प्रतिशत की वार्षिक औसत दर से बढ़ा, जो औसत वास्तविक सकल घरेलू उत्पाद की वृद्धि दर 9.3 प्रतिशत (चार्ट 2 ए और 2 बी) की तुलना में बहुत तेज है।

जीएफसी के दौरान, एफओएनजी कुछ वर्षों तक सकारात्मक आउटपुट अंतर देखने के लिए उबरने के पहले मुख्य रूप से परिसंपत्तियों की कीमतों में तेज गिरावट के कारण नकारात्मक हो गया। हालांकि, 2013-14 के बाद, एफएनओजी कम क्रेडिट वृद्धि और निराशाजनक शेयर बाजार स्थितियों के कारण नकारात्मक बना रहा, यह 2017-18 से धीरे-धीरे सीमित हो गया।

III.1 एफएनओजी और मुद्रास्फीति-तटस्थ आउटपुट गैप की तुलना

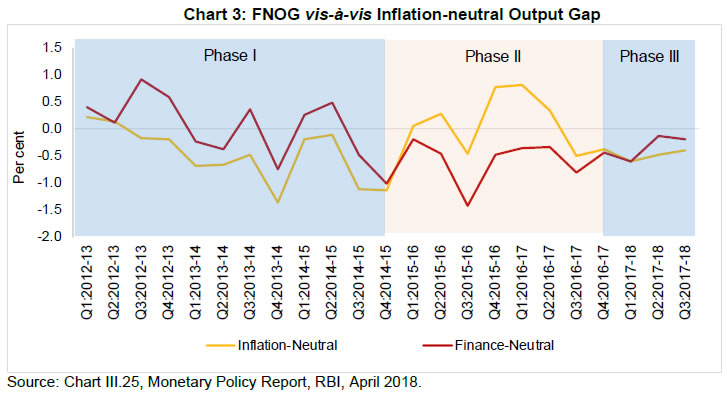

भारत के लिए एफएनओजी बनाम मुद्रास्फीति-तटस्थ आउटपुट अंतर की एक और विस्तृत तुलना से पता चलता है कि दोनों के बीच महत्वपूर्ण अंतर हैं जोकि तीन चरणों (चार्ट 3 और 4) से स्पष्ट हो जाता है।

-

चरण I (क्यू 1: 2012-13 से क्यू 4: 2014-15) में, एफएनओजी मुद्रास्फीति-तटस्थ उत्पादन अंतर से अधिक था और अधिकतर सकारात्मक क्योंकि इस अवधि में उच्च क्रेडिट वृद्धि और वास्तविक शेयर बाजार प्रतिफल की घटनाएं देखी गई। हालांकि, मुद्रास्फीति-तटस्थ उत्पादन अंतर पूरी अवधि में नकारात्मक रहा।

-

चरण II (क्यू 1: 2015-16 से क्यू 4: 2016-17) में, मुख्य रूप से बैंकों और निगमों की तनावग्रस्त बैलेंस शीट के साथ-साथ वास्तविक शेयर बाजार के नकारात्मक प्रतिफल के रूप में प्रतिबिंबित निराशाजनक शेयर बाजार के कारण कम क्रेडिट वृद्धि के रूप में कमजोर वित्तीय स्थितियों के कारण एफएनओजी नकारात्मक क्षेत्र में रहा और मुद्रास्फीति-तटस्थ उत्पादन अंतर से काफी कम रहा।

-

चरण III (2017-18) में, एफएनओजी नकारात्मक रहा लेकिन क्रेडिट वृद्धि और उत्साहजनक शेयर बाजार स्थितियों के पुनरुत्थान को दर्शाते हुए,समाप्ति के करीब रहा। इस चरण के दौरान, मुद्रास्फीति-तटस्थ उत्पादन अंतराल भी नकारात्मक रहा और समाप्त होने के लिए प्रतिबद्ध रहा, लेकिन एफएनओजी की तुलना में धीमी गति से।

एफएनओजी को समझाने में वित्तीय चर की भूमिका एफएनजीजी के ऐतिहासिक परिवर्तनीय विश्लेषण से भी स्पष्ट है,जो इसके विकास (चार्ट 5) पर विभिन्न कारकों के योगदान को दर्शाती है। उदाहरण के लिए, क्रेडिट वृद्धि और शेयर बाजार प्रतिफल ने चरण II (Q1: 2015-16 से Q4: 2016-17) में एफएनओजी के विकास के लिए नकारात्मक योगदान दिया। हालांकि, चरण III (2017-18) में, वित्तीय बाजार चरों ने एफएनजीजी को सकारात्मक योगदान दिया है।

IV. निष्कर्ष

वित्तीय बाजार की जानकारी को शामिल करने वाले आउटपुट अंतर के आकलन ने हाल के वर्षों में लोकप्रियता हासिल की है। एफएनओजी उपाय, जो वित्तीय बाजार संकेतकों को शामिल करता है, नीति उद्देश्यों के लिए अर्थव्यवस्था की स्थिति का आकलन करने के लिए उपयोग किए गए संकेतकों के सेट के लिए उपयोगी जानकारी प्रदान करता है। मुद्रास्फीति-तटस्थ आउटपुट अंतर माप मुद्रास्फीति पर अर्थव्यवस्था में असंतुलन के स्रोत के रूप में निर्भर है। तथापि, यह उपाय प्री-जीएफसी अवधि में उच्च क्रेडिट वृद्धि और परिसंपत्ति बाजार रिटर्न से उत्पन्न असंतुलन को पकड़ने में असफल रहा। एफएनओजी आउटपुट अंतर का आकलन करने के लिए एफएनओजी वित्तीय क्षेत्र के संकेतकों को ध्यान में रखता है, जैसे कि क्रेडिट और परिसंपत्ति बाजार चर ।

भारतीय परिपेक्ष्य में ति1:2006-07 से ति3: 2017-18 की अवधि के लिए अनुमानित एफएनओजी उपयोगी अंतर्दृष्टि प्रदान करता है, खासकर उच्च / निम्न क्रेडिट वृद्धि और शेयर बाजार रिटर्न की अवधि में, जो कि पारंपरिक उपाय नहीं प्रदान करते। एफओएनजी ति3: 2014:15 के बाद से नकारात्मक रहा, लेकिन ति2: 2017:18 तक लगभग बंद हुआ। मुद्रास्फीति-तटस्थ आउटपुट अंतर के साथ एफएनओजी की तुलना से पता चलता है कि ति1: 2012-13 से ति4: 2014-15 के दौरान, एफएनओजी मुद्रास्फीति-तटस्थ आउटपुट अंतर से ऊपर रहा। तथापि, ति1:2015-16 से ति4:2016-17 के दौरान, एफएनओजी मुद्रास्फीति-तटस्थ आउटपुट अंतर से काफी नीचे रहा, जो ज्यादातर कम क्रेडिट वृद्धि के कारण था। ति1:2017-18 से, दोनों मुद्रास्फीति-तटस्थ आउटपुट अंतर और एफएनओजी नकारात्मक बने रहे लेकिन धीरे-धीरे बंद होने की तरफ झुके। हालांकि, एफएनओजी मुद्रास्फीति-तटस्थ आउटपुट अंतर के मुकाबले तेजी से बंद हो गया।

संभावित आउटपुट और आउटपुट अंतर दोनों के अनुमान असुरक्षित चर हैं, और उनके अनुमान चयनित दृष्टिकोण के प्रति संवेदनशील हो सकते हैं। इसलिए, आरबीआई स्टाफ, वैकल्पिक अनुमान दृष्टिकोण का उपयोग करके, विभिन्न सर्वेक्षणों और अन्य समष्टि आर्थिक चर से प्राप्त जानकारी के पूरक, कारोबार चक्र के चरण पर अधिक मजबूत संदर्भ आकर्षित करने के लिए आउटपुट अंतराल का मूल्यांकन करता है।

संदर्भ

सी. बोरियो. पी. डिसयाटैट और एम. जुसेलियस, "रिथिंकिंग पोटेंशियल आउटपुट: एमबेडिंग इनफॉर्मेशन एबाउट द फाइनेंशियल साइकल," बीआईएस वर्किंग पेपर, 404, (फरवरी 2013)।

ए ओकुन, "पोटेंशियल जीएनपी: इट्स मेजेरमेंट एण्ड सिगनिफिकेंट," बिजनेस और इकॉनामिक स्टेटिस्टिक्स सेक्शन, वाशिंगटन:अमेरिकन स्टेटिकल एसोशिएसन, (1962), पीपी 98-104।

डी.पी. रथ, पी. मित्रा, और जे. जॉन, "ए मेजर ऑफ फाइनेंस-न्यूट्रल आउटपुट गैप फॉर इंडिया", आरबीआई वर्किंग पेपर सीरीज़, डब्ल्यूपीएस (डीईपीआर), मार्च (2017)।

अनुबंध

मुद्रास्फीति-तटस्थ आउटपुट अंतर और वित्त-तटस्थ आउटपुट अंतर - मापन

यह तकनीकी अनुबंध आउटपुट अंतर के यूनिवेरिएट स्टेटिकल फ़िल्टर, मुद्रास्फीति-तटस्थ और वित्त-तटस्थ उपायों के विश्लेषणात्मक सेटअप का विवरण देता है।

होड्रिक-प्रेस्कॉट (एचपी) फ़िल्टर आउटपुट अंतर का आकलन करने के लिए सबसे लोकप्रिय रूप से उपयोग किया जानेवाला यूनिवेरिएट स्टेटिकल फ़िल्टर में से एक है। यह फ़िल्टर पर्यवेक्षण के भारित चल औसत पर आधारित है जो नमूना अवधि की शुरुआत और अंत के करीब पर्यवेक्षण पर अधिक भार डालता है। यह विधि निम्न फ़ंक्शन को कम करके संभावित आउटपुट (Ȳt) प्राप्त करती है,

पहला शब्द प्रवृत्ति से Yt के वर्ग विचलन का योग है, अर्थात संभावित उत्पादन (Ȳt), जो चक्रीय घटक को दंडित करता है। दूसरा शब्द संभावित आउटपुट (Ȳt) के दूसरे अंतर के वर्गों के योग के एकाधिक λ है। दूसरा शब्द संभावित आउटपुट (Ȳt) की वृद्धि दर में परिवर्तन को दंडित करता है। पॉजिटिव पैरामीटर λ जितना बड़ा होगा, उतना अधिक जुर्माना और परिणामस्वरूप संभावित अनुमान बराबर होगा। इसलिए, सीमित मामले में अगर λ = 0 तब नरमी के लिए कोई दंड नहीं है, फिल्टर इस श्रृंखला के रूप में ही झुकाव उत्पन्न करता है। दूसरी तरफ, यदि λ बहुत उंचाई पर है, तो नरमी के लिए वहां एक उच्च वेटेज होगा और झुकाव एक सीधी रेखा होगी।

I. मुद्रास्फीति-तटस्थ आउटपुट अंतर

आउटपुट अंतर (yt) को लॉग टर्म (Yt) में वास्तविक आउटपुट4 के विचलन के रूप में परिभाषित किया जाता है, जो इसके संभावित स्तर (Ȳt) से होता है।

समीकरणों (2) और (3) के अतिरिक्त, आउटपुट अंतर को निम्नानुसार एक ऑटो रेग्रेसिव प्रक्रिया के रूप में मॉडलिंग किया गया है :

मुद्रास्फीति-तटस्थ दृष्टिकोण में, आउटपुट के टिकाऊ स्तर को संगत आउटपुट के स्तर के रूप में कम और स्थिर मुद्रास्फीति (ओकुन, 1962) के साथ परिभाषित किया गया है। इसलिए, मुद्रास्फीति-तटस्थ आउटपुट अंतर माप का अनुमान लगाने के लिए, मुद्रास्फीति के लिए फिलिप्स कर्व इक्वेशन को शामिल किया गया, जो निम्नलिखित प्रक्रिया के अनुसार मुद्रास्फीति (πt) पर देखने योग्य डेटा के आउटपुट अंतर के विकास को जोड़ता है।

इस ढांचे से अनुमानित आउटपुट अंतर (समीकरण 2 से 5 का उपयोग करके) मुद्रास्फीति स्तर के अनुरूप है और मुद्रास्फीति-तटस्थ आउटपुट अंतर के रूप में जाना जाता है।

II. वित्त-तटस्थ आउटपुट अंतर

इस ढांचे में, वास्तविक ब्याज दर के साथ वित्तीय चर (वास्तविक बैंक क्रेडिट वृद्धि और वास्तविक शेयर बाजार वापसी) आउटपुट अंतर के लिए विवरणात्मक चर के रूप में उपयोग किया जाता है। इन चरों को शामिल करने के बाद संशोधित आउटपुट अंतर समीकरण नीचे दिया गया है:

जहां Xt = (rt, bct, sensext) ; rt : वास्तविक पोलिसी रेट; bct : वास्तविक बैंक क्रेडिट वृद्धि; sensext : बीएसई सेंसेक्स द्वारा वास्तविक स्टॉक मार्केट रिटर्न प्रॉक्सी। इस ढांचे से अनुमानित आउटपुट अंतर (समीकरण 2, 3 और 6 का उपयोग करके) वित्त-तटस्थ आउटपुट अंतर के रूप में जाना जाता है क्योंकि यह माप वित्तीय चर में गतिविधि के लिए नियंत्रण करता है।

बहुविकल्पीय कलमैन फ़िल्टर लागू करके राज्य स्पेस ढांचे में क्वासी मैक्सिमम लाइकलीहुड (क्यूएमएल) मैथड का उपयोग करके समीकरणों की प्रणाली का अनुमान लगाया जाता है। रूडोल्फ ई. काल्मन के नाम पर रखा गया कलमैन फ़िल्टरिंग, एक एल्गोरिथम है जो समय के साथ देखे गए माप चर की एक श्रृंखला का उपयोग करता है, जिसमें सांख्यिकीय नॉइज़ और अन्य त्रुटियां होती हैं, और अप्रत्यक्ष चर के अनुमान उत्पन्न करती हैं।

|