02 फरवरी 2016

डॉ. रघुराम जी. राजन, गवर्नर का

छठा द्विमासिक मौद्रिक नीति वक्तव्य, 2015-16

मौद्रिक और चलनिधिगत उपाय

मौजूदा और उभरती समष्टि-आर्थिक परिस्थिति के मूल्यांकन के आधार पर यह निर्णय लिया गया है कि :

-

चलनिधि समायोजन सुविधा (एलएएफ) के अंतर्गत नीति रेपो दर को 6.75 प्रतिशत पर अपरिवर्तित रखा जाए;

-

वाणिज्यिक बैंकों के आरक्षित नकदी निधि अनुपात (सीआरआर) को निवल मांग और मीयादी देयताओं (एनडीटीएल) के 4.0 प्रतिशत पर अपरिवर्तित रखा जाए;

-

नीलामियों के माध्यम से बैंक-वार निवल मांग और मीयादी देयताओं के 0.25 प्रतिशत पर ओवर नाइट रेपो के अंतर्गत चलनिधि उपलब्ध कराना तथा बैंकिंग प्रणाली की निवल मांग और मीयादी देयताओं के 0.75 प्रतिशत तक 14-दिवसीय मीयादी रेपो के साथ-साथ दीर्घावधिक रेपो के अंतर्गत चलनिधि उपलब्ध कराना जारी रखा जाए; तथा

-

चलनिधि की सुलभता के लिए दैनिक परिवर्तनीय दर मीयादी रेपो और प्रतिवर्ती रेपो जारी रखे जाएं।

परिणामस्वरूप, चलनिधि समायोजन सुविधा के अंतर्गत प्रतिवर्ती रेपो दर 5.75 प्रतिशत पर अपरिवर्तित रहेगी तथा सीमांत स्थायी सुविधा (एमएसएफ) दर और बैंक दर 7.75 पर बनी रहेंगी।

आकलन

2. दिसंबर 2015 के पांचवें द्विमासिक वक्तव्य के बाद से वैश्विक संवृद्धि दर कम हुई, जब स्थिति ऐसी है कि प्रमुख उभरती बाज़ार अर्थव्यवस्थाओं (ईएमई) में कार्यकलापों की मंद गति के प्रभावों ने कुछ उन्नत अर्थव्यवस्थाओं (एई) में हुए सुधार अच्छे प्रभावों को कम कर दिया। अल्प मांग, पण्यवस्तु की कीमतों में नए सिरे से आई कमी तथा मुद्रा के पुनर्निर्धारण के कारण वैश्विक व्यापार की रफ्तार कम रही। जहां तक अमेरिका का सवाल है श्रम बाज़ार में हो रहे लगातार सुधार के कारण उपभोग-चालित सुधार को मदद मिल रही है। तथापि, तेल और गैस के खुदाई कार्य और निर्यातों में कमी आने की वजह से विनिर्माण कार्यकलापों की गति धीमी है। यूरो क्षेत्र के मामले में श्रम बाज़ार और वित्तीयन की स्थिति में सुधार होने की वजह से उपभोक्ता की व्यय करने की प्रवृत्ति और कारोबार निवेश को बल मिला। यद्यपि मूल मुद्रास्फीति और मज़दूरी दर में कमी आई है, फिर भी अवस्फीति का खतरा कम दिख रहा है। जापान में असाधारण मौद्रिक निभाव और राजकोषीय प्रोत्साहन का मेल अब तक दीर्घकालिक देशी मांग की स्थिति में सुधार लाने में कामयाब नहीं हो पाया। 2015 की चौथी तिमाही में चीन में विनिर्माण, आवास संबंधी निवेश और निर्यातों के खराब प्रदर्शन से संवृद्धि दर 2009 के बाद से सबसे कम स्तर पर पहुंच गई। ईएमई पण्यवस्तु के निर्यातक मंदी की स्थिति, मुद्रा के घटते मूल्य, निर्यात के खराब प्रदर्शन और हाल के काल-खंडों की तुलना में अब भी बरकरार उच्च मुद्रास्फीति की स्थिति का सामना कर रहे हैं।

3. चीनी अर्थव्यवस्था के और कमज़ोर होने तथा रेनमिनबी के मूल्यह्रास की आशंका के चलते दिसंबर में वैश्विक वित्तीय बाज़ारों में आई सुस्ती – जिससे यह पता चलता है कि अमेरिका की मौद्रिक नीति का सामान्यीकरण पूरी तरह प्रत्याशित है - का प्रभाव जनवरी 2016 में भी फैला। चीन से हुए पूंजी बहिर्वाह ने उन्नत अर्थव्यवस्थाओं तथा उभरती बाज़ार अर्थव्यवस्थाओं में बिकवाली का दौर शुरू कर दिया, जिसके कारण मुद्रा का मूल्यह्रास एवं अस्थिरता और बढ़ गई। आपूर्ति में ईरान का योगदान बढ़ने से कच्चे तेल की कीमतें गिरकर 30 अमेरिकी डॉलर प्रति बैरल, जो कि 12 वर्ष का निम्नतम स्तर है, पर पहुंच गईं। सुरक्षित हैवन मांग बढ़ने के कारण सोने की कीमतों और यूएस ट्रेज़री में बढ़ोतरी हुई। अस्थिरता और एक आस्ति श्रेणी के रूप में ईएमई से पूंजी बहिर्वाह होने के कारण वित्तीय बाज़ार अतिसंवेदनशील रहे। पण्यवस्तु के मूल्य की मंद गतिकी से भी निवेशक के रुख पर असर पड़ सकता है।

4. जहां तक देशी मोर्चे का मामला है कृषि और औद्योगिक वृद्धि दर में कमी आने के कारण 2015-16 की तीसरी तिमाही में आर्थिक कार्यकलापों की गति धीमी हुई। दिसंबर में समाप्त पूर्वोतर मॉनसून के मौसम में दीर्घावधि औसत (एलपीए) की तुलना में 23 प्रतिशत की कमी दर्ज हुई। जनवरी के अंत तक सभी फसलों, जिनमें मोटे अनाज शामिल नहीं हैं, रबी की बुआई के स्तर में पिछले वर्ष की समान अवधि और पाँच वर्ष के औसत स्तर की तुलना में मामूली गिरावट आई। ग्रामीण आय दुग्ध और बागवानी जैसे संबद्ध कार्यकलापों, जो जीडीपी में खाद्यान्न के रूप में सर्वाधिक योगदान करते हैं, पर निर्भरता बनी रहेगी।

5. औद्योगिक कार्यकलापों की गति पिछली तिमाही की तुलना में वर्ष 2015-16 की तीसरी तिमाही के पहले दो माह के दौरान धीमी हुई। इस बात का पता निवेश की कम मांग के साथ ही पूंजी मालों के उत्पादन में कुछ हद तक हुई गिरावट से चलता है। अटकी परियोजनाएं बड़ी संख्या में हैं और नए निवेश की प्रवृत्ति कम है। शायद अधिक क्षमता का कम उपयोग इसका कारण हो। विनिर्माण क्षेत्र में आय दर सबसे कम रही, तथापि, अंशत: पण्यवस्तु के मूल्यों में गिरावट आने और अंशत: विनिर्माण की दक्षता में सुधार आने के कारण लाभप्रदता का स्तर अपेक्षाकृत अधिक रहा। रिज़र्व बैंक के औद्योगिक सर्वेक्षण में यह उल्लेख किया गया है कि चौथी तिमाही में कार्यकलापों में धीमी गति से बढ़ोतरी हो सकती है। जनवरी 2016 में अन्य बातों के साथ-साथ दिसंबर की बाढ़ से प्रभावित फर्मों की उत्पादन दर में तथा नए देशी व निर्यात आदेशों में सुधार आने के कारण विनिर्माण क्षेत्र संबंधी क्रय प्रबंधक सूचकांक (पीएमआई) में चार माह का सर्वाधिक स्तर दर्ज हुआ।

6. सेवा क्षेत्र संबंधी प्रमुख संकेतक मिश्रित संकेत दे रहे हैं। निर्माण कार्य का प्रदर्शन अब भी खराब है, जो कि सीमेंट उत्पादन में मंद वृद्धि से प्रकट होता है, तथापि, भावी कार्यकलापों, खास तौर पर प्रस्तावित प्रमुख औद्योगिक क्षेत्रों में निर्माण कार्यों की मदद उल्लेखनीय है, की खुशहाली के लिए सड़क निर्माण एक अच्छा संकेत है। रेलवे भाड़ा दर अब भी कमजोर है, फिर भी संभव है कि यह कोयले जैसे निविष्टि पदार्थों की परिवहन आवश्यकताओं में कम स्तर और सड़क परिवहन की प्रतिस्पर्धा का संकेतक हो। तथापि, नए कारोबारी आदेशों में सुधार और सकारात्मक प्रत्याशाओं के कारण दिसंबर में सेवा क्षेत्र संबंधी पीएमआई दस माह के सर्वाधिक स्तर पर पहुंच गया।

7. उपभोक्ता मूल्य सूचकांक (सीपीआई) के जरिए मापित रिटेल मुद्रास्फीति सभी संघटक वर्गों के संदर्भ में दिसंबर में पिछले पाँच महीने के सर्वाधिक स्तर पर पहुंच गया। दिसंबर में हुई बढ़ोतरी की प्रवृत्ति से प्रतिकूल आधार प्रभाव का पता चलता है, वहीं फलों व सब्जियों की कीमतों में बरकरार मौसमी गिरावट अल्पावधि में हेडलाइन मुद्रास्फीति पर काबू पा सकती है। प्रतिकूल मॉनसून के बावजूद भी अनाजों की कीमतों में मामूली बढ़ोतरी होना प्रभावी आपूर्ति प्रबंधन का संकेत है। जबकि, दलहनों की मुद्रास्फीति अधिक रही, जो कि संरचनागत अंतराल को दर्शा रही है।

8. सीपीआई मुद्रास्फीति, जिसमें खाद्य और ईंधन शामिल नहीं हैं, में लगातार चौथे माह में भी बढ़ोतरी हुई। इस श्रेणी में पेट्रोल और डीजल को छोड़कर अन्य वस्तुओं की मुद्रास्फीति में बदलाव नहीं हुआ। माल और सेवा वर्गों के विश्लेषण से यह पता चलता है कि सितंबर 2015 से मालों की मुद्रास्फीति में गिरावट आई, लेकिन आवास, परिवहन और संचार, चिकित्सा और अन्य क्षेत्रों के संदर्भ में सेवा क्षेत्र की मुद्रास्फीति में कमी नहीं हुई। घरेलू क्षेत्र की मुद्रास्फीति प्रत्याशाओं का स्तर अधिक रहा और कॉर्पोरेट क्षेत्र के स्टाफ सदस्यों की लागतों की वृद्धि दर बढ़ी। वहीं, ग्रामीण क्षेत्र की मज़दूरी दर में गिरावट आई।

9. दिसंबर के उत्तरार्द्ध में अग्रिम कर बहिर्वाह से चलनिधि में कमी आई। मुद्रा की मांग में मौसमी वृद्धि, सीमित सरकारी खर्च और जमाराशि जुटाने की तुलना में बैंक की क्रेडिट वृद्धि में बढ़ोतरी के कारण जनवरी 2016 में भी चलनिधि की यही स्थिति बनी रही। इन स्थितियों से निपटने के लिए रिज़र्व बैंक ने नियमित चलनिधि विंडो के माध्यम से प्रावधान करने के अतिरिक्त ओवरनाइट से 56 दिन की अवधि की परिवर्तनीय दर मीयादी रिपो के जरिए चलनिधि उपलब्ध कराई। औसत दैनिक चलनिधि उपलब्धता (परिवर्तनीय दर ओवरनाइट और मीयादी रिपो) दिसंबर के ₹ 1,200 बिलियन से बढ़ाकर जनवरी में ₹ 1,345 बिलियन की गई। इसके अतिरिक्त, रिज़र्व बैंक ने 7 दिसंबर और 20 जनवरी को खुले बाजार खरीद परिचालनों के माध्यम से ₹ 200 बिलियन भी उपलब्ध कराए। इसके जवाब में मुद्रा बाजार दरें थोड़े से डाउनसाइड झुकाव के साथ नीति दर के आसपास रहीं। वैयक्तिक ऋण के रूप में बैंक क्रेडिट और घरेलू तथा विदेशी दोनों स्रोतों से गैर-बैंक प्रवाहों में काफी वृद्धि हुई।

10. भारत का निर्यात दिसंबर माह में लगातार 13वें महीने के लिए कम रहा, हालांकि इसके क्रमिक रूप से निम्नतम बिंदु पर पहुंचने के संकेत दिखाई दे रहे हैं। मात्रा के लिहाज से भी कमी की दर उदार प्रतीत हो रही है। जबकि पट्रोलियम, तेल और स्नेहक (ल्यूब्रिकेंट) की उदार कीमतों तथा पण्य वस्तुओं की कीमतों से व्यापार घाटे को नियंत्रित करने में मदद मिली, किंतु सोने और पेट्रोलियम, तेल और ल्यूब्रिकेंट (पीओएल) आयात में तेज वृद्धि से ये अनुकूल प्रभाव कम हो गए। परिणामस्वरूप, व्यापार घाटा पिछले महीनों की तुलना में दिसंबर में बढ़ गया, हालांकि समग्र चालू खाता घाटा अच्छी तरह से नियंत्रित और सहज रूप से वित्तपोषित होने की संभावना है। निवल प्रत्यक्ष विदेशी निवेश (एफडीआई) और अनिवासी जमाराशियां पिछले वर्ष की तुलना में अधिक रही हैं। तथापि, तेल की कीमतों में लगातार गिरावट से खाड़ी क्षेत्र से विप्रेषणों के प्रवाह पर असर पड़ सकता है जहां राजकोषीय स्थिति में तेजी से ह्रास हो रहा है। संविभाग निवेश में भी नवंबर माह से कुछ बहिर्वाह दर्ज किया गया है। फिर भी, 22 जनवरी 2016 की स्थिति के अनुसार विदेशी मुद्रा भंडार 347.6 बिलियन अमेरिकी डॉलर रहा जो वर्तमान वित्तीय वर्ष में अबतक 5.9 बिलियन अमेरिकी डॉलर की अभिवृद्धि है।

नीति का रुख और औचित्य

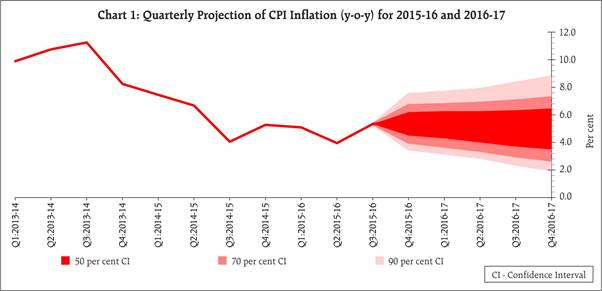

11. मुद्रास्फीति भी मौद्रिक नीति रुख द्वारा निर्धारित पथ के आसपास रही है। फलों और सब्जियों तथा कच्चे तेल की अनुकूल कीमतों पर प्रतिकूल आधार प्रभावों के साथ जनवरी 2016 का 6 प्रतिशत का लक्ष्य पूरा हो जाना चाहिए। इसके आगे, सामान्य मानसून के पूर्वानुमान और अंतरराष्ट्रीय कच्चे तेल की कीमतों और विनिमय दरों के वर्तमान स्तर से मुद्रास्फीति के जड़त्वीय और राजकोषीय वर्ष 2016-17 के अंत तक लगभग 5 प्रतिशत रहने की संभावना है (चार्ट 1)। तथापि, सातवें वेतन आयोग के कार्यान्वयन, जिसका इन अनुमानों में हिसाब नहीं लगाया गया है, से एक या दो वर्ष की अवधि के लिए इस स्तर में गति मिलेगी। इसके कार्यान्वयन के समयसीमा अधिक स्पष्ट होने पर रिज़र्व बैंक पूर्वानुमान पथ को समायोजित करेगा। मानसून के स्थानिक और अस्थायी वितरण में अनिश्चिताओं और पण्य वस्तुओं की कीमतों और वित्तीय बाजारों पर प्रतिकूल भौगोलिक-राजनीतिक घटनाओं के प्रभाव से बेसलाइन में अतिरिक्त अनिश्चितता जुड़ेगी।

12. रबी की फसल की संभावनाओं में धीरे-धीरे सुधार हो रहा है। औद्योगिकी कार्यकलापों का अल्पावधिक दृष्टिकोण चौथी तिमाही में प्रतिकूल आधार प्रभावों और अभी भी कमजोर निर्यात से निरूद्ध हो सकता है, हालांकि कम होती इनपुट लागत से कॉर्पोरेट लाभप्रदता में वृद्धि से कमी पूरी हो सकती है। आगामी महीनों में उच्चतर कार्यकलापों की संभावना से सेवाओं की कुछ श्रेणियों में गति हासिल करने की संभावना है, हालांकि कार्यकलापों की समग्र स्थिति मंद बनी हुई है। इसलिए संतुलन बनाए रखने के लिए वर्ष 2015-16 के लिए जीवीए वृद्धि को डाउनसाइड झुकाव के साथ 7.4 पर अपरिवर्तित रखा गया है।

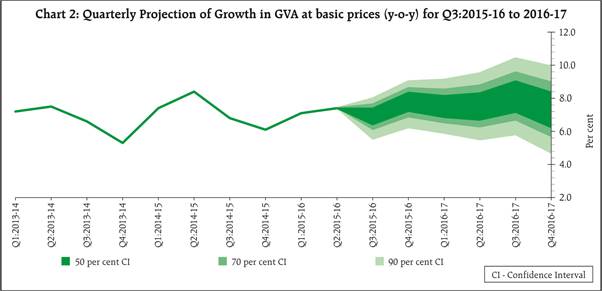

13. वर्ष 2016-17 के लिए काफी विपरीत स्थितियों के रहते हुए भी वृद्धि में धीरे-धीरे मजबूती आने की संभावना है। वर्षा में लगातार दो वर्षों के बाद सामान्य मानसून की संभावना, व्यापार लाभ के अधिक सकारात्मक रहने, परिवारों की वास्तविक आय में सुधार होने तथा फर्मों की इनपुट लागतों में कमी आने से वृद्धि की गति में योगदान मिलना चाहिए। फिर भी, तुलन पत्र समायोजन के चरण में कमजोर घरेलू निजी निवेश मांग, अवरूद्ध परियोजनाओं से संबंधित चिंताओं का फिर से उभरना, उद्योग की अतिक्षमता, निर्यात को मंद करने वाली सुस्त बाह्य मांग, विपरीत स्थितियों के रूप में कार्य कर सकते हैं। जोखिम संतुलन के आकलन के आधार पर वर्ष 2016-17 के लिए जीवीए वृद्धि 7.6 अनुमानित की गई है (चार्ट 2)।

14. सरकार की स्टार्ट-अप इंडिया पहल के साथ रिज़र्व बैंक कारोबार को सहज बनाने के लिए कदम उठाएगा और स्टार्ट-अप की वृद्धि के लिए समावेशी पारिस्थितिकी तंत्र में योगदान देगा। इन उपायों से विदेशी उद्यम पुंजी प्राप्त करने, निवेश लिखतों में सन्निहित अलग-अलग संविदात्मक संरचनाओं, स्वामित्व के अंतरण के प्रतिफल की आस्थगित प्राप्ति, एस्क्रो व्यवस्थाओं की सुविधाओं और प्रलेखन के सरलीकरण तथा रिपोर्टिंग प्रक्रियाओं के लिए एक फ्रेमवर्क सृजित होगी। विस्तृत वक्तव्य अलग से जारी किया जा रहा है।

15. वृद्धि की वर्तमान गति ठीक है, हालांकि मध्यावधि में इससे कम गति की संभावना है। अंतर्निहित वृद्धि संचालक कारकों को पुनःतेज करने की आवश्यकता है जिससे कि अर्थव्यवस्था को उच्चतर वृद्धि पथ पर लाया जा सके। विशेषकर, कारोबारी वातावरण में सुधार होने तथा राजकोषीय नीति के समेकित होने के समय निजी निवेश में पुनर्जीवन की विशेष भूमिका है। स्थिर अवस्फीति, अनुकूल चालू खाता घाटा और राजकोषीय निष्कपटता के प्रति वचनबद्धता के कारण भारतीय अर्थव्यस्था को वर्तमान में स्थिरता की किरण के रूप में देखा जा रहा है। इसे बनाए रखने की आवश्यकता है ताकि स्थायी और संधारणीय वृद्धि की नींव को मजबूती दी जा सके। रिज़र्व बैंक उदार बना हुआ है, भले ही उसने मुद्रास्फीति पर होने वाली गतिविधियों पर आगे के आंकड़ों की प्रतीक्षा करते हुए इस समीक्षा में नीति दर को अपरिवर्तित रखा है। आगामी केंद्रीय बज़ट में संरचनात्मक सुधार जो खर्च को नियंत्रित करते हुए वृद्धि को बढ़ावा देगा, से वृद्धि में सहायता देने के लिए मौद्रिक नीति में और गुंजाइश प्रदान करेगा और यह भी सुनिश्चित करेगा कि वर्ष 2016-17 के अंत तक मुद्रास्फीति 5 प्रतिशत के अनुमानित पथ पर बनी रहे।

16. वर्ष 2016-17 के लिए पहला द्विमासिक मौद्रिक नीति वक्तव्य मंगलवार, 5 अप्रैल 2016 को घोषित किया जाएगा।

अजीत प्रसाद

सहायक परामर्शदाता

प्रेस प्रकाशनी: 2015-2016/1807 |