06 अप्रैल 2017

प्रथम द्वि-मासिक मौद्रिक नीति वक्तव्य, 2017-18

मौद्रिक नीति समिति (एमपीसी), भारतीय रिजर्व बैंक का संकल्प

मौद्रिक नीति समिति (एमपीसी) ने आज आयोजित अपनी बैठक में वर्तमान और उभरती समष्टि आर्थिक स्थिति के आकलन के आधार पर निर्णय लिया है कि:

एलएएफ कॉरिडोर के संकुचन के परिणामस्वरूप विकास और विनियामक नीतियों के साथ वक्तव्य में विस्तार से बताया गया है कि चलनिधि समायोजन सुविधा (एलएएफ) के अंतर्गत प्रतिवर्ती रेपो दर 6.0 प्रतिशत और सीमांत स्थायी सुविधा (एमएसएफ) दर और बैंक दर 6.50 प्रतिशत पर अपरिवर्तित रहेंगी।

एमपीसी का निर्णय मौद्रिक नीति के तटस्थ रुख के अनुरूप है जो वृद्धि को सहारा देते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) मुद्रास्फीति का 4% का उद्देश्य +/- 2 प्रतिशत के बैंड के भीतर हासिल करने के मध्यम अवधि के लक्ष्य के अनुरूप है। इस निर्णय को रेखांकित करने वाले मुख्य विचारों को नीचे वक्तव्य में दिया गया है।

आकलन

2. एमपीसी की फरवरी 2017 में हुई बैठक के बाद वैश्विक विकास के संकेतकों ने अधिकांश उन्नत अर्थव्यवस्थाओं (एई) में मजबूत गतिविधि और बडी उभरती बाजार अर्थव्यवस्थाओं (ईएमई) के निर्यात में कमोडिटी में मंदी की स्थिति में सहजता के संकेत दिए। अमरीका में, उच्च आवृत्ति आंकड़े बताते हैं कि श्रम बाजार, औद्योगिक उत्पादन और खुदरा बिक्री, पूर्ववर्ती तिमाही में अपेक्षाकृत कमजोर प्रदर्शन से 2017 की पहली तिमाही में वसूली को उत्प्रेरित कर रहे है। बहरहाल, उच्च वृद्धि के जोखिम व्यापक आर्थिक नीतियों की गैर-प्राप्ति या कम उपलब्धि से उत्पन्न हुए हैं। यूरो क्षेत्र में, उपभोक्ता विश्वास में सुधार और रोजगार की स्थिति में निरंतर मजबूती के बीच विनिर्माण खरीद प्रबंधकों के सूचकांक (पीएमआई) मार्च में छह साल के उच्च स्तर पर पहुंच गए। जापानी अर्थव्यवस्था में, पुनरुत्थान के नवजात संकेत गिरती बेरोजगारी, निश्चित निवेश पर कारोबारी भावना में सुधार, और येन के मूल्यह्रास से बढ़ते निर्यात में सहायता के रूप में स्पष्ट हैं; हालांकि, अपस्फीति का जोखिम दीर्घ काल तक रहने के आसार हैं।

3. उभरती बाज़ार अर्थव्यवस्थाओं (ईएमई) के लिए, संभावनाओं में धीरे-धीरे सुधार हो रहा है, 2016 की मंदी विशेषता न्यूनतम स्तर पर पहुंचने के संकेत है। वित्तीय स्थिरता और पूंजी बाह्य प्रवाह के बारे में चिंताओं के बीच, चीन में, सहायक समष्टि आर्थिक नीतियों, बढ़ती क्रेडिट वृद्धि और तेजी से बढ़ी संपत्ति बाजार ने विकास की गति को बढ़ा दिया है। ब्राजील में, कमोडिटी की कीमतों में मजबूती से अर्थव्यवस्था को मंदी से बाहर निकालने के लिए प्राधिकारियों द्वारा किए गए सुधारों के लिए अनुकूलता प्रदान की जा रही है, हालांकि वित्तीय सुगमता एक जोखिम है। रूस कच्चे तेल की कीमतों में मजबूती से लाभ ले रहा है और यह व्यापक रूप से उम्मीद है कि 2017 में विकास सकारात्मक क्षेत्र में वापस आएगा।

4. धीमी गति से कम होती जा रही सुस्ती, श्रम बाजारों में कड़ाई और बढ़ती वस्तु कीमतों की वापसी से लक्ष्य स्तर पर या उससे ऊपर एई में मुद्रास्फीति बढ़त बना रही है। ईएमई में, मुद्रास्फीति के दबावों से एक अन्यथा सामान्यीकृत नरमी में तुर्की और दक्षिण अफ्रीका अलग साबित हो रहे हैं। व्यापार के संदर्भ में वैश्विक व्यापार की मात्रा में अंततः सुधार के संकेत मिल रहे है, साथ ही निर्यात में कई ईएमई और साथ ही कुछ एई में मुद्रास्फीति में गिरावट आई है।

5. अंतर्राष्ट्रीय वित्तीय बाजारों में प्रमुख एई, भू-राजनीतिक घटनाओं और देश-विशिष्ट कारकों के कारण नीति घोषणाओं पर प्रभाव पड़ा है। एई में इक्विटी बाज़ार रिफ्लैशन ट्रेड, मजबूत इनकमिंग डेटा और मौद्रिक गतिविधियों के कारण प्रेरित रहे। ईएमई में इक्विटी बाज़ार में एक मिश्रित प्रदर्शन था, जो निवेशक मांग और पूंजी प्रवाह की सतर्क वापसी के बीच घरेलू कारकों को प्रतिबिंबित कर रहा था। मार्च की दूसरी छमाही में, अमेरिका की मौद्रिक नीति पर डोविश मार्गदर्शन से समूचे कार्यक्षेत्र,विशेषकर एशिया में, इक्विटी में सुधार आया, क्योंकि ईएमई परिसंपत्तियों तक पहुंच दृढ़ता से शुरू हुई, हालांकि अमेरिकी नीतियों, ब्रेक्सिट और नरम कच्चे तेल की कीमतों में कमी के कारण संदेह ने भावनाओं को प्रभावित किया। बॉन्ड मार्केट्स ने अमेरिका में राजकोषीय प्रोत्साहन के प्रति प्रतिबद्धता के आसपास की अनिश्चितता को प्रतिबिंबित किया और एई में प्रतिलाभ कारोबार ने करवट ली, जबकि आम तौर पर ईएमई में सहजता प्राप्त हुई। मुद्रा बाजारों में, अमेरिकी डॉलर में तेजडि़या रुख ने मार्च के मध्य तक उत्साह खो दिया। ईएमई मुद्राएं शुरू में वैश्विक संभावनाओं के आशावाद पर बढ़ी, लेकिन उनमें से कुछ कमोडिटी कीमतों में गिरावट के साथ हाल के दिनों में कमजोर हो गई। मार्च में शेल उत्पाद और अमरीकी इन्वेंटरीज में बढ़ोतरी के कारण कच्चे तेल की कीमतों में तीन महीने के निचले स्तर तक गिरावट आई। विश्व स्तर पर अनाजों के कारण खाद्य मूल्यों को मजबूती प्रदान की।

6. घरेलू मोर्चे पर, केंद्रीय सांख्यिकी कार्यालय (सेंट्रल स्टैटिस्टिक्स ऑफिस) ने 28 फरवरी को 2016-17 के लिए अपना अग्रिम अनुमान जारी किया, जिसमें भारत का वास्तविक जीवीए विकास वर्ष के लिए 6.7 प्रतिशत तक, 6 जनवरी को जारी पहले के 7% के अनुमान के मुकाबले में कम हो गया। कृषि में लगातार दो साल के सब-वन प्रतिशत विकास के बाद वर्ष-दर-वर्ष मजबूत वृद्धि हुई। औद्योगिक क्षेत्र में, बिजली उत्पादन को छोड़कर, सभी संवर्गों में गति-मात्रा में महत्वपूर्ण नुकसान हुआ। सेवा क्षेत्र भी, व्यापार, होटल, परिवहन और संचार के साथ-साथ वित्तीय, रीयल एस्टेट और पेशेवर सेवाओं में गिरावट के कारण धीमा रहा। लोक प्रशासन, रक्षा और अन्य सेवाओं ने इस मंदी को कम कर दिया। कुछ हद तक निजी खपत और पूंजी निर्माण में कमजोरी की सरकारी व्यय द्वारा पूर्ति की गई।

7. कई संकेतक व्यापक आर्थिक दृष्टिकोण में मामूली सुधार की ओर इशारा करते हैं। खाद्यान्न उत्पादन चावल, गेहूं और दालों के रिकॉर्ड उत्पादन के साथ 272 मिलियन टन के उच्चतम स्तर तक पहुंच गया। गेहूं के रिकॉर्ड उत्पादन में खरीद के संचालन को बढ़ावा देना चाहिए और आयात पर खर्च, जो हाल में बढ़ा है, कम किया जाना चाहिए। चावल का स्टॉक जो न्यूनतम बफर मान के करीब समाप्त हो गया था में खरीफ की खरीददारी से वृद्धि हुई। दलहनों के भरपूर उत्पादन ने अपेक्षित बफर स्टॉक (अर्थात 20 लाख टन) का निर्माण करने में मदद की और इससे दालों के दाम नियंत्रित रहेंगे - दालों का घरेलू मूल्य पहले ही न्यूनतम समर्थित मूल्य (एमएसपी) के नीचे गिर चुका है।

8. औद्योगिक उत्पादन सूचकांक (आईआईपी) द्वारा मापा गया औद्योगिक उत्पादन, पिछले महीने के संकुचन के बाद जनवरी में वापस आया, जिसमें विनिर्माण और खनन और उत्खनन में व्यापक आधार पर बदलाव से मदद मिली। पूंजीगत वस्तुओं के उत्पादन में काफी सुधार हुआ है, हालांकि यह काफी प्रतिकूल आधार प्रभावों को घटाना दर्शाता है। उपभोक्ता गैर-टिकाऊपन जारी रहा, तथापि लगातार दूसरे महीने में सहायक आधार प्रभावों के बावजूद संकुचन जारी रहा। इस प्रकार, निवेश और ग्रामीण उपभोग की मांग मौन रही। कोयले को छोड़कर सभी घटकों के उत्पादन में मंदी के कारण मुख्य उद्योगों का उत्पादन फरवरी में नरम हुआ था। मैन्युफैक्चरिंग क्रेपिंग मैनेजर्स इंडेक्स (पीएमआई) फरवरी में विस्तार मोड में रहा और मार्च में नए ऑर्डर और आउटपुट के विकास के बाद मार्च में पांच महीने के उच्च स्तर पर पहुंच गया। भविष्य में उत्पादन सूचकांक भी मांग में पिक-अप के पूर्वानुमान और नए उत्पाद लाइनों के आने से मजबूती से बढ़ गया। भारतीय रिजर्व बैंक के औद्योगिक दृष्टिकोण सर्वेक्षण के 77 वें दौर में यह संकेत मिलता है कि घरेलू और बाहरी दोनों मांगों में तेजी से बढ़ोतरी से 2017-18 की पहली तिमाही में कारोबारी माहौल में सुधार की उम्मीद है। निर्यात और गैर-तेल गैर-सोने के आयात जैसे संवेदक संकेत उद्योग के लिए एक उज्ज्वल दृष्टिकोण का संकेत देते हैं, हालांकि कई उद्योगों में उपयोग क्षमता के बड़े आकार का निवेश खींचने का काम कर सकता है।

9. सेवा क्षेत्र की गतिविधि को सुधार प्रतीत हो रहा है क्योंकि डीमोनेटाइजेशन का बाधित प्रभाव बंद हो रहा है। एक तरफ, ग्रामीण मांग कम बनी हुई है जैसा कि दो और तीन पहिया और उर्वरक की कम बिक्री में परिलक्षित हो रहा है। दूसरी तरफ, रेलवे यातायात, टेलीफोन उपभोक्ताओं, विदेशी पर्यटकों के आगमन, यात्री कार और वाणिज्यिक वाहनों से संबंधित उच्च आवृत्ति संकेतक दोबारा गति हासिल कर रहे हैं,जो सेवा क्षेत्र के लिए एक बढ़ती ट्रेजेक्टरी की स्थिति बना रहा है। तीन महीनों के लगातार संकुचन के बाद, फरवरी और मार्च के लिए पीएमआई सेवाएं नए कारोबार में सुधार पर विस्तार क्षेत्र में उभरी।

10. पिछले छह महीनों में निरंतर नरमी के एक ऐतिहासिक कमी के बाद, उपभोक्ता मूल्य सूचकांक (सीपीआई) में वर्ष-दर-वर्ष बदलावों से मापी गई खुदरा मुद्रास्फीति फरवरी में 3.7 प्रतिशत बढ़ी। पिछले महीने के स्तर पर खाद्य पदार्थों की कीमतों में गिरावट आई, इस श्रेणी में आधार प्रभावों ने मुद्रास्फीति को आगे धकेल दिया। चीनी, फल, मांस, मछली, दूध और संसाधित खाद्य पदार्थों की कीमतों में बढ़ोतरी हुई, जिससे खाद्य समूह की गति में बड़े पैमाने पर उछाल आया। ईंधन ग्रुप में, अंतरराष्ट्रीय कीमतों में लगातार सख्ती होने से दिसंबर 2016- फरवरी 2017 के दौरान द्रवीकृत पेट्रोलियम गैस की घरेलू कीमतों में वृद्धि से मुद्रास्फीति बढ़ी। सब्सिडी के क्रमादेशित कमी के साथ जुलाई से केरोसीन की कीमतें भी बढ़ रही हैं। इन प्रमुख कीमतों में गतिविधि के अनुकूल, दोनों तीन महीने आगे और एक साल आगे का घरेलू मुद्रास्फीति प्रत्याशा, जिसमें रिजर्व बैंक के दिसंबर के दौर के सर्वेक्षण में गिरावट आई थी, नवीनतम दौर में उलट गया। इसके अलावा, सर्वेक्षण में उत्पाद समूहों में मूल्य प्रत्याशाओं की सख्ती का पता चलता है। भारतीय रिज़र्व बैंक औद्योगिक आउटलुक सर्वेक्षण के 77 वें दौर में यह संकेत मिलता है कि कंपनियों में मूल्य निर्धारण शक्ति लौट रही है क्योंकि लाभ मार्जिन इनपुट लागत से निचोड़ा जाता है।

11. खाद्य और ईंधन को छोड़कर, मुद्रास्फीति फरवरी में 20 आधार अंकों से 4.8 प्रतिशत तक स्थिर हुई, अनिवार्य रूप से क्षणिक और मद-विशिष्ट कारकों पर। फरवरी में, कपड़ों और बेड़िंग उप-समूह के साथ-साथ निजी देखभाल और प्रभाव में अनुकूल आधार प्रभाव काम कर रहे है, उत्तरार्द्ध भी सोने की कीमतों में डिस्निफ्लोशन से प्रभावित है। कच्चे तेल की कीमतों में उतार-चढ़ाव और इसके अंतराल के माध्यम से खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति की गति को प्रभावित कर रहे हैं। फरवरी से पहले कच्चे तेल की अंतरराष्ट्रीय कीमतों में 4.5 अमेरिकी डॉलर की प्रति बैरल की कमी के प्रभाव का असर अप्रैल में सीपीआई प्रिंट में होगा, क्योंकि इस महीने के पहले हफ्ते में संचयी पास-थ्रू अंतराल के साथ आया। महत्वपूर्ण बात यह है कि खाद्य और ईंधन को छोड़कर मुद्रास्फीति दृढ़ता का प्रदर्शन करती है और सितंबर 2016 से हेडलाईन मुद्रास्फीति से काफी ऊपर है।

12. प्रगतिशील पुनर्निर्माण के साथ, बैंकिंग प्रणाली में अधिशेष तरलता 4 जनवरी 2017 को ₹7,956 बिलियन के शिखर से फरवरी में ₹6,014 बिलियन के औसत और आगे मार्च में ₹4,806 बिलियन कम हुई। इस अवधि के दौरान मुद्रा प्रचलन के विस्तार में तेजी हुई। चलनिधि अधिकता पर इसका असर, हालांकि, मार्च के अंत तक सरकार के नकदी शेष में महत्वपूर्ण गिरावट द्वारा आंशिक रूप से ऑफसेट था, जो सिस्टम में चलनिधि जारी कर चुका था। उसके पश्चात, अग्रिम कर भुगतान और बैंकों द्वारा बैलेंस शीट समायोजन से सरकारी नकद शेष के बिल्ड-अप के कारण मार्च अंत तक अतिरिक्त चलनिधि में ₹3,141 बिलियन की कमी हुई। बाजार स्थिरीकरण योजना (एमएसएस) के तहत नकद प्रबंधन बिल (सीएमबी) जनवरी के मध्य में समाप्त हो गया और मौजूदा निर्गम परिपक्व हो गए, साथ चलनिधि की परिणामस्वरूप रिलीज मुख्य रूप से विभिन्न अवधि के वेरियेवल रेट रिवर्स रेपो नीलामियों के माध्यम से अवशोषित की गई। तदनुसार,रिज़र्व बैंक द्वारा औसत कुल अवशोषण जनवरी में ₹2,002 बिलियन से बढ़कर मार्च में ₹4,483 बिलियन हुआ। भारित औसत कॉल मनी दर (डब्ल्यूएसीआर) एलएएफ कॉरिडोर के भीतर ही रही। सीएमबी के परिपक्व होने और मार्च अंत तक खजाना बिलों को जारी करने ने खजाना बिल दरों में भी योगदान दिया, जो नीति दर से काफी कम है।

13. फरवरी 2017 में मर्चेंडाइज निर्यात में पिछले महीने में दर्ज गिरावट से बढ़त दर्ज की गई। वृद्धि आवेगों का व्यापक आधार था, जिनमें प्रमुख योगदानकर्ता इंजीनियरिंग सामान, पेट्रोलियम उत्पाद, लौह अयस्क, चावल और रसायन थे। जनवरी और फरवरी 2017 में आयात में बढ़ोतरी ने कच्चे तेल और कोयले जैसी कमोडिटी की कीमतों में सख्ती के प्रभाव को परिलक्षित किया। गैर-तेल गैर-सोने का आयात मामूली गति से बढ़ता रहा, हालांकि पूंजीगत सामान का आयात सुस्त रहा। निर्यात को पीछे छोड़ आयात, व्यापार घाटा एक साल पहले के अपने स्तर से जनवरी और फरवरी में बढ़ा, हालांकि अप्रैल-फरवरी 2016-17 की अवधि के लिए यह संचयी आधार पर कम था।

14. तीसरी तिमाही का भुगतान बैलेंस का डेटा दर्शाता है कि वित्तीय वर्ष के पहले तीन तिमाहियों के लिए चालू खाता घाटा सकल घरेलू उत्पाद का 0.7 प्रतिशत कम, अपने एक साल पहले के स्तर से आधा हुआ। पूरे वर्ष के लिए चालू खाता घाटा जीडीपी के 1 प्रतिशत से कम पर बने रहने की संभावना है। अप्रैल-दिसंबर के दौरान विदेशी प्रत्यक्ष निवेश (एफडीआई) कुल पूंजी प्रवाह पर हावी बना रहा, जिसमें विनिर्माण, संचार और वित्तीय सेवाओं को पसंदीदा क्षेत्र माना जा रहा है। वैश्विक वित्तीय बाजारों में अशांति ने वैश्विक जोखिम प्रतिकूलता और सुरक्षित हेवन की उड़ान को बंद कर दिया जो नवंबर 2016 से जनवरी 2017 के दौरान विदेशी पोर्टफोलियो निवेश (एफपीआई) के शुद्ध आउटफ्लो का कारण बना। फेड के सामान्यीकरण मार्ग और वैश्विक विकास संभावनाओं में सुधार की कीमत के साथ प्रवाह पलट गया। फरवरी में एफपीआई सकारात्मक हो गया और मार्च में बढ़ोतरी की तरफ बढ़ गया, खासकर इक्विटी मार्केट से संबंधित डेट मार्केट (जो फरवरी तक प्रभावी प्राप्तकर्ता था)। ऐसा प्रतीत होता है कि यह बहाली स्थिर घरेलू मुद्रास्फीति, उम्मीद से बेहतर घरेलू संवृद्धि, कॉर्पोरेट कमाई को प्रोत्साहित करने, एफपीआई कराधान से संबंधित स्पष्टता, सुधारोन्मुखी बजट प्रावधानों और राज्यों के निर्वाचन परिणामों से प्रेरित है। 31 मार्च 2017 को विदेशी मुद्रा का आरक्षित भंडार 369.9 बिलियन अमरीकी डॉलर था।

संभावना

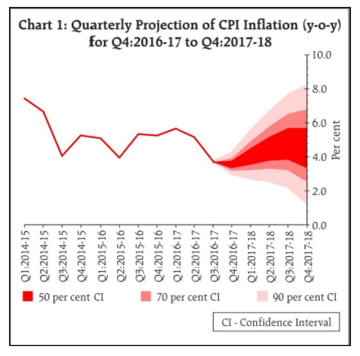

15. फरवरी का द्विमासिक मौद्रिक नीति वक्तव्य जारी किए जाने के बाद से मुद्रास्फीति स्थिर रही है। जनवरी और फरवरी में मुद्रास्फीति के 4 प्रतिशत से कम रहने के मद्देनजर, 2016-17 की चौथी तिमाही के लिए मुख्य सीपीआई मुद्रास्फीति 5.0 प्रतिशत के लक्ष्य से कम रहने वाली है। 2017-18 के लिए, पहली छमाही में मुद्रास्फीति का औसत 4.5 प्रतिशत रहने और दूसरी छमाही में 5 प्रतिशत रहने का अनुमान है (चार्ट 1)।

16. इस समय जोखिम मुद्रास्फीति पथ के आसपास संतुलन की अवस्था में हैं। बेसलाइन प्रोजेक्शन में जोखिम बढ़ने की आशंका है। पहला जोखिम, जुलाई-अगस्त के आसपास अल-नीनो के आने की बढ़ती संभावना और खाद्य स्फीति पर इसके प्रभावों को देखते हुए, दक्षिण-पश्चिम मानसून के परिणामों से जुड़ी अनिश्चितताओं से उत्पन्न होता है। मुख्य मुद्रास्फीति पर पड़ने वाले दबाव का निवारण करने में अग्रसक्रिय आपूर्ति प्रबंध की भूमिका महत्वपूर्ण होगी। प्रमुख जोखिम 7वें केंद्रीय वेतन आयोग द्वारा यथा अनुशंसित भत्तों के लागू किए जाने के प्रबंध करने से उत्पन्न हो सकता है। 7वें वेतन आयोग की अनुशंसा के अनुसार मकान किराया भत्ता (एचआरए) में वृद्धि होने पर, 12 से 18 महीनों की अवधि के दौरान बेसलाइन पथ (ट्रेजेक्टरी) के अनुमानत: 100-150 आधार अंक उठ सकता है। उपभोक्ता मूल्य सूचकांक (सीपीआई) पर इस प्रारंभिक सांख्यिकीय प्रभाव के बाद दूसरी श्रेणी के प्रभाव पड़ सकते हैं। जोखिम वृद्धि की एक अन्य संभावना वस्तु एवं सेवा कर (जीएसटी) के एकबारगी पड़ने वाले प्रभाव से उत्पन्न होती है। सामान्य सरकारी घाटा, जो अंतरराष्ट्रीय तुलना के अनुसार अधिक है, के कारण मुद्रास्फीति के पथ पर एक अन्य जोखिम उत्पन्न होता है, जिसकी स्थिति कृषि ऋण माफी से और खराब होने की संभावना है। हाल के वैश्विक घटनाक्रम से पुनर्मुद्रास्फीति का जोखिम बढ़ सकता है, जिसके कारण पण्यों के मूल्य और अधिक बढ़ सकते हैं। इसका असर घरेलू मुद्रास्फीति पर पड़ सकता है। इसके अलावा, भू-राजनैतिक जोखिमों के कारण वैश्विक वित्तीय बाजार की अनिश्चितता बढ़ सकती है, जिसके अनुगामी अन्य प्रभाव भी देखे जा सकते हैं। कमी होने की दृष्टि से, हाल के समय में तेल के अंतरराष्ट्रीय मूल्यों में कमी देखी गई है और पेट्रोलियम उत्पादों के घरेलू मूल्यों पर उनके प्रभाव को अंतरित करने से मुख्य मुद्रास्फीति पर दबाव और बढ़ सकता है। साथ ही, खाद्यान्न के रिकॉर्ड उत्पादन को देखते हुए, सरकारी खरीद में वृद्धि होने से बफर स्टॉक की पुन:स्थापना होगी, और यदि ऐसा सचमुच होता है तो खाद्य मूल्यों पर पड़ने वाला दबाव कम होगा।

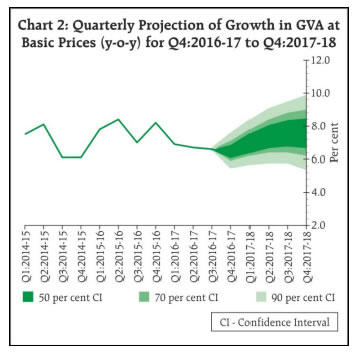

17. सकल योजित मूल्य (जीवीए) वृद्धि 2016-17 में 6.7 प्रतिशत थी। 2017-18 में इसके बढ़कर 7.4 प्रतिशत होने का अनुमान है (चार्ट 2)।

18. इस वृद्धि के बहुत से अनुकूल घरेलू कारकों पर निर्भर होने की संभावना है। पहला, पुनर्मुद्रीकरण की गति के कारण उपभोक्ताओं के विवेकसम्मत व्यय में वृद्धि होगी। नकद की प्रमुखता वाले खुदरा व्यापार, होटलों और रेस्त्रां, परिवहन एवं असंगठित खंडों में गतिविधियां आमतौर पर बहाल हो गई हैं। दूसरा, विमुद्रीकरण के बाद, नीतिगत दर पिछली कटौती के अनुरूप बैंकों की ऋण दरों में काफी कमी होने से स्वस्थ निगमों की उपभोग एवं निवेश –दोनों मांगों की वृद्धि में मदद मिलनी चाहिए। तीसरा, संघ के बजट में किए गए विभिन्न प्रावधानों से पूंजीगत व्यय, ग्रामीण मांग, एवं सामाजिक तथा भौतिक आधारभूत संरचना को बढ़ावा मिलना चाहिए। इन सभी के कारण आर्थिक गतिविधियां तीव्र होंगी। चौथा, जीएसटी लागू किए जाने, दिवाला एवं दिवालियापन संहिता की स्थापना होने, तथा विदेशी निवेश प्रोत्साहन बोर्ड को समाप्त करने के रूप में आसन्न संरचनागत सुधारों के होने से निवेशकों का भरोसा बढ़ेगा और दक्षता बढ़ने से लाभ मिलेगा। पांचवां, प्राथमिक पूंजी बाजार में सार्वजनिक प्रस्तावों की प्रारंभिक तेजी से निवेश और वृद्धि का शुभ संकेत मिल रहा है।

19. 2017 में बहुपक्षीय ऐजेंसियों द्वारा दर्शाए गए वैश्विक उत्पादन और कारोबार के साथ वैश्विक माहौल में सुधार परिलक्षित हो रहा है। तदनुसार, बाहरी मांग से घरेलू वृद्धि में मदद मिलनी चाहिए। वृद्धि के अनुमानित पथ पर पड़ने वाला अधोगामी जोखिम दक्षिण-पश्चिम मानसून में कमी होने, आय की संभावनाओं पर उपभोक्ताओं के आशा कमजोर पड़ने, सामान्य आर्थिक परिस्थति और रोजगार; जैसा कि रिज़र्व बैंक के उपभोक्ता विश्वास सर्वेक्षण के मार्च 2017 के दौर में मत दिया गया था; एवं कच्चे तेल के अलावा अन्य पण्यों के मूल्य बढ़ने से प्रारंभ हो सकता है।

20. कुल मिलाकर, मौद्रिक नीति परिषद (एमपीसी) के विमुद्रीकरण के अस्थायी प्रभावों के सुलझने की प्रतीक्षा करने के सुविचारित निर्णय का व्यापक रूप से समर्थन किया गया है। ये प्रभाव अभी भी जारी हैं किंतु वे स्पष्ट रूप से क्षीण हो रहे हैं, जो 2016-17 की चौथी तिमाही तक समाप्त हो जाने चाहिए। मुद्रास्फीति की नवीनतम माप में मामूली वृद्धि हुई है किंतु 2017-18 के दौरान इसका पथ विषम प्रतीत होता है, जिसके समक्ष वर्ष के उत्तरार्द्ध में पड़ने वाले प्रतिकूल बेस प्रभावों के बढ़ने की चुनौती भी है। इसके अलावा, मुद्रास्फीति, विशेष रूप से सेवाओं के मूल्य से संबंधित, में सन्निहित दबाव बना हुआ है। मांग की परिस्थितियों में सुधार होने और निविष्टि लागत दबाव के कारण उद्यमों की मूल्यन शक्तियां वापस आ रही हैं। एमपीसी मुख्य मुद्रास्फीति को टिकाऊ तौर पर और सुविचारित ढंग से 4.0 प्रतिशत के करीब लाने के लिए प्रतिबद्ध है। तदनुसार, खाद्य मूल्य दबाव को नियंत्रण में रखते हुए मुद्रास्फीति की गतिविधियों की करीब से निरंतर निगरानी करनी पड़ेगी, ताकि मुद्रास्फीति की संभावनाओं को पुन: स्थिर किया जा सके। इसके साथ ही, उत्पादन अंतराल धीरे-धीरे समाप्त हो रहा है। परिणामस्वरूप, मांग का समग्र दबाव बढ़ सकता है, जिसका प्रभाव मुद्रास्फीति पथ पर पड़ सकता है।

21. इस पृष्ठभूमि के साथ, एमपीसी ने इस समीक्षा में तटस्थ रुख पर दृढ़ रहते हुए नीतिगत दर को अपरिवर्तित रखने का निर्णय लिया है। मौद्रिक नीति का भविष्य व्यापक रूप से उभरने वाली समष्टि-आर्थिक परिस्थितियों के संबंध में प्राप्त होने वाले आंकड़ों पर निर्भर करेगा। बैंकों ने ऋण दरों में कमी की है, तथापि लघु बचत/प्रशासित दरों1 सहित नीतिगत प्रभावों को अधिक पूर्णता के साथ अंतरित करने की गुंजाइश बनी हुई है। इस संदर्भ में कहा जा सकता है कि चलनिधि के अतिरेक की निरंतर निकासी होते रहने के बावजूद चलनिधि प्रबंध के बारे में और अधिक स्पष्टता लाई जा रही है। भारतीय रिज़़र्व बैंक का प्रयास रहेगा कि चलनिधि संबंधी परिस्थितियों को पुनर्संतुलित करने के साथ ही बैंकों की दबावपूर्ण आस्तियों को मजबूती प्रदान करने और बैंकों के ऋणों के पुनरूज्जीवित होने के लिए अनुकूल परिस्थितियां उत्पन्न करने तथा उनका प्रवाह अर्थव्यवस्था के उत्पादक क्षेत्रों की ओर करना रहेगा।

22. छह सदस्यों ने मौद्रिक नीति निर्णय के पक्ष में मत दिया। एमपीसी की बैठक के कार्यवृत्त 20 अप्रैल 2017 तक प्रकाशित किए जाएंगे।

23. एमपीसी की अगली बैठक 5 एवं 6 जून 2017 को होगी।

जोस जे. कट्टूर

मुख्य महाप्रबंधक

प्रेस प्रकाशनी: 2016-2017/2689

|