|

मिंट स्ट्रीट मेमो नंबर 16

सरकारी प्रतिभूतियों पर मौद्रिक नीति और उपज

मुनेश कपूर, जॉइस जॉन और प्रतीक मित्रा1

सार - मौद्रिक नीति के प्रसारण में सॉवरेन बांड प्रतिफल द्वारा निभाई गई महत्वपूर्ण भूमिका को देखते हुए, यह अध्ययन भारत में सरकारी बांड प्रतिफल के ड्राइवरों की अनुभवजन्य जांच करता है। पॉलिसी दर को अल्पकालिक प्रतिभूतियों के बांड प्रतिफल का एक प्रमुख चालक माना जाता है, और बांड के कार्यकाल बढ़ने से प्रतिफल पर प्रभाव कमजोर होता है। इस अध्ययन में अनुमान लगाया गया है कि नीतिगत दर में 100 आधार अंकों (बीपीएस) की वृद्धि, समय के साथ, 15-91 दिनों की अवशिष्ट परिपक्वता ट्रेजरी बिल प्रतिफल में लगभग 95 बीपीएस की और 10 वर्षीय सरकारी प्रतिभूतियों में 20 बीपीएस के आसपास वृद्धि का कारण बन सकती है। सरकार के उधार कार्यक्रम का आकार, घरेलू बॉन्ड बाजार में विदेशी पोर्टफोलियो निवेश और विदेशी बॉन्ड प्रतिफल घरेलू सरकारी बॉन्ड प्रतिफल को प्रभावित करते हुए पाए जाते हैं, हालांकि इन कारकों का प्रभाव परिपक्वता के अनुसार अलग-अलग होता है।

I. प्रस्तावना

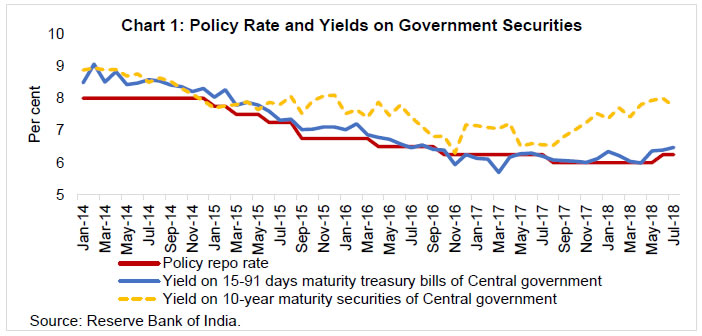

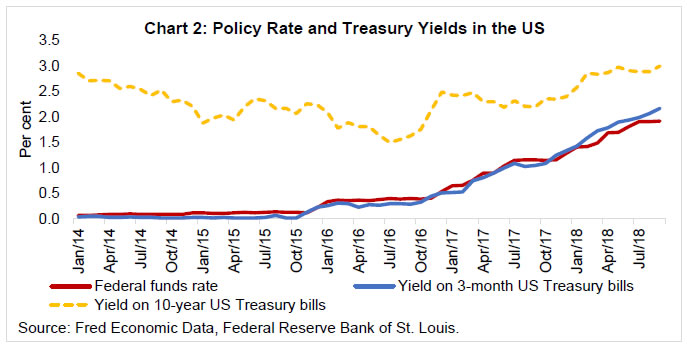

दिसंबर 2014 और अगस्त 2017 के बीच, रिज़र्व बैंक ने अपनी नीति दर में 200 आधार अंकों की कटौती की और 10-वर्षीय केंद्र सरकार की प्रतिभूतियों का प्रतिफल लगभग 140 आधार अंकों तक गिर गया। इसके विपरीत, अगस्त 2017 और मई 2018 के बीच, 10-वर्षीय जी-सेक पर प्रतिफल में लगभग 140 बीपीएस की वृद्धि हुई, यहां तक कि इस अवधि में रिज़र्व बैंक की नीति रेपो दर 6 प्रतिशत पर अपरिवर्तित रही थी। इन दोनों प्रकरणों पर अल्पकालिक ट्रेजरी बिल (टीबी) पर प्रतिफल, हालांकि, पॉलिसी रेपो दर (चार्ट 1) के साथ व्यापक रूप से बदल गया। संयुक्त राज्य अमेरिका (यूएस) (चार्ट 2) जैसी उन्नत अर्थव्यवस्थाओं में इसी तरह की गतिशीलता देखी जाती है।

अतीत में नीतिगत दर और लंबी अवधि के सरकारी बॉन्ड प्रतिफल के बीच कमजोर सहसंबंध देखा गया है और इसे "कॉंड्रम" (ग्रीनस्पैन, 2005) के नाम से जाना जाता है। फामा (2013) के अनुसार, फेडरल फंड्स रेट टारगेट में बदलावों का अमेरिकी लंबी अवधि के सरकारी बॉन्ड प्रतिफल पर बहुत कम प्रभाव पड़ता है, और शॉर्ट टर्म ट्रेजरी बिल्स प्रतिफल पर उनके प्रभाव में पर्याप्त अनिश्चितता होती है; इसके बजाय, फेडरल रिजर्व (फेड) बाजार दरों में बदलाव का प्रति-जवाब देता है।

सरकारी प्रतिभूति बाजार, उसकी जोखिम-मुक्त प्रकृति को देखते हुए और अन्य वित्तीय साधनों, जैसे कि वाणिज्यिक पेपर, कॉर्पोरेट बॉन्ड और व्युत्पन्न उत्पाद के मूल्य निर्धारण के लिए उसके बेंचमार्क होने के आधार पर विस्तृत रियल अर्थव्यवस्था के रूप में मौद्रिक नीति के प्रसार का वह एक प्रमुख स्रोत है। इस पृष्ठभूमि में, यह अध्ययन भारतीय संदर्भ में परिपक्वता स्पेक्ट्रम में जी-सेक के प्रतिफल में बाधा डालने वाले विभिन्न कारकों की भूमिका का अनुभवजन्य रूप से मूल्यांकन करने का प्रयास करता है।

II. प्रतिफल घट-बढ़ : संभावित चालक

केंद्रीय बैंक की नीति दर में परिवर्तन स्पेक्ट्रम भर में, जिसमें अल्पकालिक ट्रेजरी बिलों पर प्रतिलाभ और मध्यम से दीर्घकालिक बांड शामिल हैं, ब्याज दरों को एक मेजबान के रूप में प्रभावित करता है। केंद्रीय बैंक की नीति दर के अलावा, कई कारक अलग-अलग परिपक्वताओं के बांड पर संभावित अंतर के साथ बांड के प्रतिफल को प्रभावित कर सकते हैं। सबसे पहले, बैंकिंग प्रणाली के लिए तरलता प्रावधान पर केंद्रीय बैंक की नीतियां, नीति दर (दुआ, राजे और साहू, 2003; सिंह; 2011) के माध्यम से परिचालित होने वाले चैनल को जोड़ सकती हैं। केंद्रीय बैंक द्वारा खुला बाजार परिचालन, विदेशी मुद्रा बाजार परिचालन, मुद्रा के लिए जनता की मांग, और नकदी आरक्षित अनुपात (सीआरआर) वैकल्पिक अवसरों (सरकारी बांडों सहित) में निवेश के लिए बैंकों के साथ उपलब्ध तरलता को प्रभावित कर सकते है जिससे बांड प्रतिफल प्रभावित हो सकता है । ये कारक रिजर्व बैंक की तरलता समायोजन सुविधा (एलएएफ) विंडो के तहत रेपो / रिवर्स रेपो परिचालन में परिलक्षित होते हैं । इस प्रकार, न केवल केंद्रीय बैंक की नीतिगत ब्याज दर, बल्कि उसका तरलता रुख भी बांड प्रतिफल का एक महत्वपूर्ण निर्धारक हो सकता है।

दूसरा, यदि सरकार का घाटा बढ़ता है, तो उसे घाटे का वित्तपोषण करने के लिए बाजार से अधिक उधार की आवश्यकता हो सकती है। अधिक उधारी से बाजार में बांडों की आपूर्ति बढ़ेगी, जिससे इन बांडों की कीमतों में कमी आएगी और प्रतिफल बढ़ेगा (क्योंकि बांड की कीमतें और प्रतिफल विपरीत रूप से संबंधित हैं)। विनियामक आवश्यकताएं, जैसे, वैधानिक तरलता अनुपात (एसएलआर) जी-सेक और उनके प्रतिफल के लिए निवेश मांग को भी प्रभावित करती हैं। इसके अलावा, बैंकों की एसएलआर होल्डिंग्स का एक बड़ा अनुपात (50 प्रतिशत से अधिक) 'हेल्ड टू मैच्योरिटी' के तहत है, और यह बैंकों को मूल्यांकन बदलाव (आचार्य, 2018) की गुंजाइश प्रदान करता है। एचटीएम श्रेणी के तहत होल्डिंग्स का एक बड़ा हिस्सा बाजार की तरलता और प्रतिफल को प्रभावित कर सकता है। प्रतिफल छोटी और लंबी परिपक्वता वाले बॉन्ड के लिए निवेशकों की सापेक्ष प्राथमिकता में बदलाव के अनुरूप बदल सकता है। उदाहरण के लिए, यूरोप में 2014 में यूरोपीय सेंट्रल बैंक द्वारा मौद्रिक सुलभता के बजाय दीर्घकालिक निवेशकों द्वारा लक्षित बेमेल अवधि युक्त संविभाग समायोजन (बीमा और पेंशन क्षेत्रों में) दीर्घकालिक सॉवरेन बांड प्रतिफल में तेज गिरावट के लिए एक महत्वपूर्ण कारक था। (शिन, 2017)

तीसरा, घरेलू बॉन्ड बाजार में गैर-निवासियों द्वारा निवेश बांड की मांग को बढ़ाता है और इसलिए प्रतिफल कम कर सकता है और इसके विपरीत तब होता है जब निवेशक अपनी होल्डिंग बेचते हैं। भारत में, विदेशी पोर्टफोलियो निवेशकों (एफपीआई) को घरेलू ऋण बाजारों में निवेश करने की अनुमति दी गई है और ये निवेश अन्य निवेशों के समान, विवेकपूर्ण सीमाओं और न्यूनतम परिपक्वता आवश्यकताओं के अधीन हैं, जो समय के साथ बदलती है। वैश्विक वित्तीय बाजार की अनिश्चितता और विदेशी निवेशकों की जोखिम-सहित और जोखिम-रहित प्रवृत्ति निवेश और घरेलू प्रतिफल में अचानक और बड़े बदलाव का कारण बन सकती है।

चौथा, चार्ट 1 और 2 दिखाते हैं कि भारत और अमेरिका में दीर्घकालिक प्रतिफल के सह-संचलन के कुछ सबूत हैं। इस गतिकी में वैश्विक वित्तीय चक्र परिकल्पना का चित्रण प्रतीत होता है - अर्थात, प्रमुख वैश्विक वित्तपोषण केंद्रों (जैसे यूएस) में वित्तपोषण की स्थिति और मौद्रिक नीति रुख, विनिमय दर अभिशासन की परवाह किए बिना ‐ शेष दुनिया के लिए दिशा निर्धारित करते हैं- रे (2015) की प्रस्तुति। भिन्न देशों में उन्नत वित्तीय एकीकरण की विशेषता वाले परिवेश में, पूंजी प्रवाह, परिसंपत्ति की कीमतें और क्रेडिट ग्रोथ में वैश्विक वित्तीय चक्र केंद्रीय देश (यूएस) की मौद्रिक नीति द्वारा संचालित है, जो वैश्विक बैंकों के लीवरेज, पूंजी प्रवाह और अंतर्राष्ट्रीय वित्तीय प्रणाली में ऋण वृद्धि को प्रभावित करता है। इसलिए, अमेरिका और अन्य प्रमुख उन्नत अर्थव्यवस्थाओं में सावरेन बांड प्रतिफल का भारत में घरेलू बांड प्रतिफल पर सीधा प्रभाव पड़ सकता है।

इस प्रकार, केंद्रीय बैंक की नीति दर के अलावा, सरकारी बांड प्रतिफल के संभावित चालकों में घरेलू बैंकिंग प्रणाली में तरलता की स्थिति, सरकारी घाटा और उधार की आवश्यकताएं, घरेलू बांड में गैर-निवासी निवेश प्रवाह और अमेरिका में सॉवरेन बॉन्ड के प्रतिफल शामिल हैं। चूंकि नीति दर के साथ लघु और दीर्घकालिक प्रतिफल का संबंध काफी भिन्न है (जैसा कि चार्ट 1 और 2 में देखा गया है), यह अध्ययन उपज गतिकी की बेहतर समझ के लिए परिपक्वता (10-वर्ष, 5-वर्ष और 1 वर्षीय अवशिष्ट परिपक्वता प्रतिभूतियां और 15-91 दिन अवशिष्ट परिपक्वता ट्रेज़री बिल) की एक सीमा में उपज वक्र की गतिशीलता की पड़ताल करता है।

सैद्धांतिक रूप में, मौद्रिक नीति में बदलावों से दीर्घकालीन प्रतिफल की तुलना में अल्पकालिक प्रतिफल पर अधिक प्रभाव पड़ने की उम्मीद है। विस्तार में, मीयादी संरचना की अपेक्षाओं की परिकल्पना के अनुसार, दीर्घकालिक ब्याज दरें कुछ जोखिम / टर्म प्रीमियर (भविष्य की अल्पकालिक दरों से जुड़ी अनिश्चितता के लिए) के साथ वर्तमान और अपेक्षित भविष्य की अल्पकालिक ब्याज दरों का औसत होती हैं (बर्नानके, 2015)2। यदि अर्थव्यवस्था संभावनाओं से अधिक बढ़ रही है और मुद्रास्फीति दबाव हैं, तो केंद्रीय बैंक के आज से कड़े होने की उम्मीद है। अल्पकालिक दरें आनुपातिक रूप से और तेज़ी से बढ़ती हैं। समय के साथ, बाजार में भविष्य में वृद्धि की मंदी की, मुद्रास्फीति दबाव कम हो जाने की और केंद्रीय बैंक के कड़े रुख के प्रत्यावर्तित होने की उम्मीद है। मध्यम और दीर्घकालिक दर (भविष्य की अल्पकालिक दरों की उम्मीदें), इस प्रकार, अल्पकालिक दरों में परिवर्तन से कम प्रभावित होने की उम्मीद की जा सकती है। इसलिए, परिपक्वता बढ़ने पर प्रभाव कम होने की तीव्रता के साथ मौद्रिक नीति की कार्रवाइयाँ निकट अवधि की दरों पर अधिक मजबूत और त्वरित प्रभाव डाल सकती हैं (एस्ट्रेला और ट्रूबिन, 2006)। हालांकि, विभिन्न प्रकार के कारक, जैसे अलग-अलग अवधि के मीयादी प्रीमियम (भविष्य की वृद्धि और/या मुद्रास्फीति की बदलती अपेक्षाओं के कारण), वित्तीय क्षेत्र की गहराई और लंबी परिपक्वता की तुलना में छोटी परिपक्वता के लिए निवेशकों की सापेक्ष प्राथमिकता में बदलाव अपेक्षाओं की परिकल्पना से विचलन पैदा कर सकती है।

III प्रतिफल प्रवृत्ति: अनुभवजन्य विश्लेषण

पिछले अनुभाग में की गई चर्चा और उपलब्ध डेटा के आधार पर, हम यह मानते हैं कि जी-सेक पर प्रतिफल निम्न संभावनाओं से प्रभावित रहता है: (i) नीति दर (ईएफएफ); (ii) नकद आरक्षित अनुपात (सीआरआर); (iii) तरलता समायोजन सुविधा के लिए बैंकों के उपाय (एलएएफ_वाई) [एलएएफ_वाई के लिए सकारात्मक (नकारात्मक) संकेत अधिशेष (कमी) तरलता की स्थिति को इंगित करता है, अर्थात, रिज़र्व बैंक एक तरलता अवशोषण (इंजेक्शन) मोड में है]; (iv) सरकार का सकल बाजार उधार (जीएमबी_वाई); (v) घरेलू ऋण प्रतिभूतियों में विदेशी पोर्टफोलियो निवेश (शुद्ध प्रवाह) (एफपीआईडी_वाई)3; और, (vi) अमेरिका (जीयूएस) में एक वर्ष की परिपक्वता वाले ट्रेजरी बॉन्ड पर प्रतिफल। नमूना अवधि के पहले भाग में, पेट्रोल और डीजल की घरेलू कीमतें प्रशासित थी और अंतर्राष्ट्रीय कच्चे तेल की कीमतों में परिवर्तन के जवाब में सरकारी घाटे और उधार तथा बांड प्रतिफल के निहितार्थ के साथ इन उत्पादों की घरेलू कीमतों में परिवर्तन आंशिक और धीमा था। इसलिए, रुपये में कच्चे तेल की कीमतों में त्रैमासिक भिन्नता (वार्षिक) (Δऑयल), को अनुभवजन्य विश्लेषण में एक व्याख्यात्मक चर के रूप में शामिल किया गया है। अनुभवजन्य अभ्यास की नमूना अवधि अप्रैल 2004-मार्च 2018 है।

सांख्यिकीय सारांश

प्रमुख चरों का सांख्यिकीय सारांश तालिका 1 में दिया गया है। नमूना अवधि के दौरान, 15-91 दिन टीबी (जी 15-91), 1-वर्ष जी-सेक (जी1वाई), 5-वर्ष जी-सेक (जी5वाई), और 10-वर्षीय जी-सेक (जी 10 वाई) पर प्रतिफल का औसत क्रमशः 6.7 प्रतिशत, 7.0 प्रतिशत, 7.5 प्रतिशत और 7.7 प्रतिशत था,- परिपक्वता अवधि जितनी अधिक है, उतना ही अधिक प्रतिफल है। यह ऊपर की ओर झुके हुए प्रतिफल वक्र पहले की गई अपेक्षाओं की परिकल्पना के अनुरूप है। अल्प–परिपक्वता प्रतिफल चार्ट 1 और 2 में देखे गए रुझानों के अनुसार, दीर्घकालिक प्रतिफल की तुलना में अधिक अस्थिरता का प्रदर्शन करते हैं।

| सारणी 1: सांख्यिकीय सारांश |

| (प्रतिशत) |

| Variable |

Mean |

Standard Deviation |

Minimum |

Maximum |

| Policy Rate |

6.4 |

1.5 |

3.3 |

9.0 |

| 15-91day T-bill rate |

6.7 |

1.6 |

3.1 |

11.1 |

| 1yr G-sec Yield |

7.0 |

1.3 |

4.0 |

10.0 |

| 5yr G-sec Yield |

7.5 |

0.9 |

4.9 |

9.5 |

| 10yr G-sec Yield |

7.7 |

0.8 |

5.1 |

9.4 |

Note: Sample period is April 2004 to March 2018.

Source: Authors’ estimates. |

मॉडलिंग दृष्टिकोण

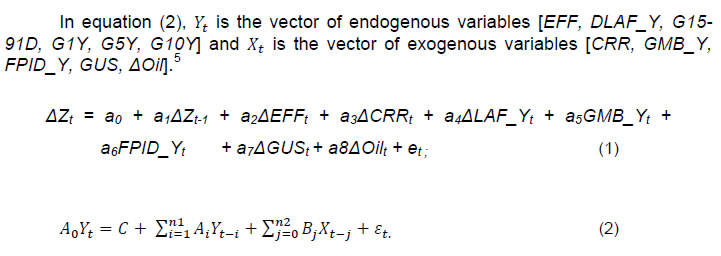

अनुभविक रूप से प्रतिफल के ड्राइवरों का पता लगाने के लिए, हम दो अलग-अलग अनुमान लगाते हैं: विभिन्न कारकों (नीचे का समीकरण 1) की भूमिका का आकलन करने के लिए एक प्रतिगमन विश्लेषण और एक वेक्टर ऑटोरिग्रेशन (वीएआर) विश्लेषण (नीचे का समीकरण 2 में पॉलिसी दर और अन्य चर के झटकों के जवाब में प्रतिफल की संयुक्त गतिशीलता का अध्ययन करने के लिए)।4 नीचे दिए गए समीकरण (1) में, चर Z विभिन्न परिपक्वताओं (15-91 दिन अवशिष्ट परिपक्वता टीबी या 1-वर्ष या 5-वर्ष या 10-वर्षीय अवशिष्ट परिपक्वता प्रतिभूतियों) का प्रतिफल है और अन्य चर ऊपर बताए गए हैं। प्रत्येक परिपक्वता के लिए समीकरण (1) अलग से अनुमानित किया गया है।

प्रतिगमन ढांचे (जो एक समय में एक परिपक्वता का अनुमान लगाता है) के विपरीत, वीएआर फ्रेमवर्क सभी चार परिपक्वताओं (G15-91D, G1Y, G5Y, G10Y) को एक प्रणाली के रूप में मॉडल करता है, यह मान्यता देता है कि प्रतिफल के बीच कुछ सामान्य कारक का अध्ययन किया जा रहा है। जैसा कि पहले उल्लेख किया गया है, फामा (2013) कुछ सबूत प्रस्तुत करता है कि लक्षित फेडरल फंड दर बाजार दरों के जवाब में बदल जाती है, या दूसरे शब्दों में, बाजार फ़ेड फ़ंड दर में भविष्य के बदलावों का अनुमान लगाते हैं और फेड सिर्फ इन बाजार गतिशीलता को समायोजित करता है। वीएआर फ्रेमवर्क इस चिंता का समाधान कर सकता है, क्योंकि इसका ध्यान नीति दर में अप्रत्याशित परिवर्तन के जवाब में प्रतिफल की गतिशीलता का अध्ययन करता है। इसके विपरीत, प्रतिगमन ढांचा मौद्रिक नीति के प्रणालीगत (अपेक्षित) आचरण के जवाब में प्रतिफल की गतिशीलता पर केंद्रित है। इस प्रकार, वीएआर विश्लेषण प्रतिगमन विश्लेषण को पूर्ण करता है और हमें अधिक मजबूत निष्कर्ष निकालने में मदद कर सकता है।

जबकि प्रतिगमन विश्लेषण त्रैमासिक चर को नियोजित करता है, वीएआर विश्लेषण मासिक डेटा पर आधारित है ताकि गतिशीलता का अधिक बारीकी से अध्ययन किया जा सके। दोनों अनुमान दृष्टिकोण में विश्लेषण के लिए नमूना अवधि अप्रैल 2004-मार्च 2018 है।6 यूनिट रूट परीक्षण से चार प्रतिफल की स्थिर संपत्ति पर कुछ अस्पष्टता का पता चलता है। मजबूती के प्रयोजनों के लिए, प्रतिगमन विश्लेषण पहले-अंतर रूप में ऐसे चर का उपयोग करता है (अर्थात, तिमाही में तिमाही परिवर्तन), जबकि वीएआर विश्लेषण स्तरों में डेटा पर आधारित है।7

अनुमानित परिणाम प्रतिगमन परिणाम संकेत करते हैं कि मौद्रिक नीति का दीर्घकालिक प्रतिफल के सामने अल्पकालिक प्रतिफल पर अपेक्षाकृत अधिक प्रभाव होता है। नीति दर में 100 आधार अंकों की वृद्धि से, क्रेटिस पेरिबस, 15-91 दिनों के परिपक्व खजाना बिल के प्रतिफल में लगभग 85 बीपीएस की वृद्धि और परिपक्वता बढ़ने पर प्रभाव कम हो जाता है (1 साल की प्रतिभूतियों पर 50 बीपीएस, 5-वर्षीय प्रतिभूति पर लगभग 25 बीपीएस और 10-वर्ष की प्रतिभूतियों पर 10 से कम बीपीएस) (तालिका 2)।8 अन्य चर भी प्रतिफल पर अपेक्षित प्रभाव डालते हैं, हालांकि विभिन्न परिपक्वताओं के दौरान इसका अंतर अलग-अलग होता है। पहला, मौद्रिक / तरलता चर (नकद आरक्षित अनुपात और चलनिधि समायोजन सुविधा) पर अपेक्षित प्रभाव पड़ता है। दूसरा, सरकार द्वारा उच्च सकल बाजार उधार, उधार / जीडीपी अनुपात में प्रत्येक एक प्रतिशत की वृद्धि के लिए लगभग 3 बीपीएस का प्रतिफल बढ़ाता है। तीसरा, नमूना अवधि के दौरान, कच्चे तेल की उच्च कीमतें प्रतिफल पर दबाव डालने के लिए पाई जाती हैं। चौथा, डेट इंस्ट्रूमेंट्स (जीडीपी में प्रतिशत) विदेशी पोर्टफोलियो निवेश में एक प्रतिशत की वृद्धि से एक, पांच और 10 साल के घरेलू बांड के प्रतिफल में 10-23 बीपीएस की कमी आती है, जिसका अल्पकालिक खजाना बिल पर कोई महत्वपूर्ण प्रभाव नहीं पड़ता। पॉलिसी दर के विपरीत, विदेशी पोर्टफोलियो निवेश लंबी अवधि के प्रतिफल को कम अवधि के प्रतिफल से अधिक प्रभावित करते हैं। ये परिणाम एफपीआई प्रवाह पर नीतिगत ढांचे के अनुरूप हैं, जो कि न्यूनतम परिपक्वता आवश्यकताओं की पूर्ति के माध्यम से लंबी अवधि के प्रतिफल में इस तरह के निवेश को प्रोत्साहित करने के लिए नमूना अवधि से अधिक है। अंतत:, 1-वर्ष के अमेरिकी ट्रेजरी बॉन्ड में 100 बीपीएस की वृद्धि घरेलू जी-सेक प्रतिफल को लगभग 25-30 बीपीएस तक बढ़ाती है, जो लंबे समय तक परिपक्वता बांड पर कुछ हद तक अधिक प्रभाव डालती है, वैश्विक वित्तीय चक्र को कुछ सबूत प्रदान करती है, जैसा कि पहले कहा गया था।

| Table 2: Determinants of Yields on Government Securities |

| Explanatory Variables |

Dependent Variable |

| ΔG15_91 |

ΔG1Y |

ΔG5Y |

ΔG10Y |

| Constant |

0.00 |

-0.14 |

0.07 * |

-0.08 |

| |

(0.08) |

(-1.47) |

(1.91) |

(-1.16) |

| ΔEFFt |

0.84 *** |

0.47 *** |

0.23 *** |

0.07 * |

| |

(13.81) |

(5.94) |

(3.40) |

(1.90) |

| ΔLAF_Yt |

-0.18 ** |

-0.17 *** |

-0.20 *** |

-0.23 *** |

| |

(-2.46) |

(-4.04) |

(-3.33) |

(-3.81) |

| ΔCRRt |

|

0.29 *** |

0.21 *** |

0.25 *** |

| |

|

(4.09) |

(3.44) |

(4.46) |

| GMB_Yt |

|

|

|

0.03 ** |

| |

|

|

|

(2.35) |

| GMB_Yt-1 |

|

0.03 ** |

|

|

| |

|

(1.99) |

|

|

| ΔOILt |

|

0.002 *** |

0.003 *** |

0.003 *** |

| |

|

(3.24) |

(4.40) |

(4.72) |

| FPID_Yt-1 |

|

-0.10 ** |

-0.16 *** |

-0.23 *** |

| |

|

(-2.05) |

(-3.57) |

(-5.70) |

| ΔGUSt |

|

0.23 *** |

0.23 *** |

0.32 *** |

| |

|

(3.85) |

(3.59) |

(4.37) |

| ΔG1Yt-2 |

|

0.11 ** |

|

|

| |

|

(2.04) |

|

|

| ΔG5Yt-1 |

|

|

-0.25 *** |

|

| |

|

|

(-3.39) |

|

| ΔG10Yt-1 |

|

|

|

-0.24 *** |

| |

|

|

|

(-3.90) |

| |

|

|

|

|

| R-bar2 |

0.78 |

0.87 |

0.76 |

0.78 |

| LB-Q (p-value) |

0.54 |

0.28 |

0.22 |

0.64 |

| |

|

|

|

|

Notes:

***, ** and *: Significant at <1%, <5% and <10% levels, respectively.

Figures in parenthesis are t-statistics based on heteroscedasticity and autocorrelation consistent (HAC)-corrected standard errors. LB-Q is p-value of Box-Pierce-Ljung Q-statistic for the null hypothesis of no residual autocorrelation up to 4 lags.

Variables are defined as follows:

G15-91 = Yields on central government treasury bills of residual maturity of 15-91 days;

G1Y, G5Y and G10Y = Yields on central government securities of residual maturity of 1-, 5- and 10-years, respectively; CRR = Cash reserve ratio; EFF = Policy rate; LAF_Y = Outstanding LAF balance (% of GDP); GMB_Y = Central government market borrowings (% of GDP); OIL = International crude oil price (rupee terms); FPID_Y = Net foreign portfolio investments in debt (% of GDP); YUSG = Yield on one-year G-sec of the US.

Sample period for the estimation is April-June 2004 to January-March 2018.

Source: Authors’ estimates. |

वेक्टर ऑटोरिग्रेशन परिणाम

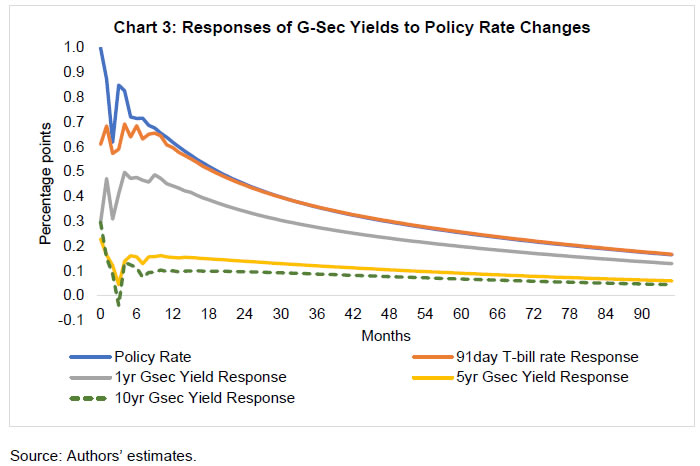

वेक्टर ऑटोरिग्रेशन (वीएआर) विश्लेषण पिछले सब-सेक्शन में रिग्रेशन एनालिसिस के समान वैरिएबल को नियोजित करता है और परिणाम गुणात्मक रूप से समान होते हैं, अर्थात, जी-सेक पर पॉलिसी रेट में बदलाव का प्रभाव छोटी-छोटी प्रतिभूतियों पर अधिक और लंबी अवधि की प्रतिभूतियां पर कम होता है (चार्ट 3)।9 मात्रात्मक शब्दों में, वीएआर विश्लेषण में 15-91 दिनों की परिपक्व खजाना बिल पर प्रारंभिक प्रभाव प्रतिगमन दृष्टिकोण से परिणाम के समान है, जबकि एक-, पांच और 10 साल की प्रतिभूतियों पर प्रभाव कुछ अधिक है।10

नीतिगत दर पर आघात होने के बाद, कम परिपक्वता (15-91 दिन और एक वर्ष) पर प्रभाव समय के साथ बनता है और इसका प्रभाव शिखर पर लगभग छह महीने तक रहता है। पांच और 10 साल की परिपक्वता के लिए, डायनामिक्स शुरुआती महीने में प्रतिफल की कुछ ओवर-शूटिंग का सुझाव देता है, क्योंकि दर में वृद्धि की खबर और निहितार्थ को बाजार अवशोषित करते हैं: प्रतिफल के अधिक समायोजन को अगले कुछ महीनों में ठीक कर लिया जाता है और बाद के महीनों में एक सुगम समायोजन होता है। 12 महीनों के बाद नीतिगत दर11 में 100 बीपीएस की वृद्धि के संचयी पास – थ्रू क्रमशः 86 प्रतिशत, 60 प्रतिशत, 20 प्रतिशत और 15-91 दिनों के लिए 15 प्रतिशत, एक साल, पांच साल और 10-वर्ष की परिपक्व प्रतिभूतियां है।12 समय के साथ, पास-थ्रू 15-91 दिनों की परिपक्वता प्रतिभूतियों के लिए लगभग पूर्ण (96 प्रतिशत) है, और एक, पांच और 10 वर्षीय परिपक्वता प्रतिभूतियों के लिए क्रमश: 72 प्रतिशत, 30 प्रतिशत और 21 प्रतिशत तक बढ़ जाता है। नमूना अवधि और किसी भी समय वास्तविक प्रतिक्रिया पर ये औसत प्रतिक्रियाएं हैं, जैसा कि चार्ट 1 सुझाव देता है, यह अन्य घरेलू और वैश्विक कारकों की बहुरूपता पर निर्भर करेगा। कुल मिलाकर, इस अध्ययन में वैकल्पिक अनुमान तकनीकों का उपयोग करने वाले अनुभवजन्य साक्ष्य इंगित करते हैं कि, जबकि नीति दर अल्पकालिक प्रतिफल का एक महत्वपूर्ण चालक है, विभिन्न गैर-मौद्रिक कारकों के लिए मध्यम और दीर्घकालिक प्रतिफल अधिक प्रतिक्रिया देते हैं।

IV. निष्कर्षीय टिप्पणियां

वित्तीय मूल्यों और व्यापक वास्तविक अर्थव्यवस्था के स्पेक्ट्रम के लिए मौद्रिक नीति के प्रभावी प्रसारण के लिए सॉवरेन बॉन्ड प्रतिफल एक महत्वपूर्ण स्रोत है। यह अध्ययन वैकल्पिक अनुमान तकनीकों को नियोजित करने वाले घरेलू सरकारी बॉन्ड प्रतिफल के ड्राइवरों की अनुभवजन्य जांच करता है। नीति दर को अल्पकालिक सरकारी प्रतिभूतियों के प्रतिफल का एक प्रमुख चालक माना जाता है, लेकिन बॉन्ड की परिपक्वता बढ़ने से प्रतिफल पर इसका प्रभाव कमजोर पड़ता है। जबकि छोटी परिपक्वता प्रतिभूतियों के मामले में पॉलिसी दर में बदलावों से लॉंग-रन पास-थ्रू लगभग पूरा हो जाता है, लंबी अवधि के बांड के लिए पास-थ्रू 20-30 प्रतिशत है। केंद्र सरकार के उधार कार्यक्रम का आकार, घरेलू बॉन्ड बाजार में विदेशी पोर्टफोलियो निवेश और विदेशी बॉन्ड प्रतिफल घरेलू बॉन्ड प्रतिफल को प्रभावित करते हैं, हालांकि इन कारकों का प्रभाव परिपक्वता के अनुसार अलग-अलग होता है।

References

Acharya, Viral V. (2018), “Understanding and Managing Interest Rate Risk at Banks”, Reserve Bank of India Bulletin, February, pp.7-17.

Bernanke, Ben (2015), “Why are Interest Rates so Low, Part 4: Term Premiums”, available at https://www.brookings.edu/blog/ben-bernanke/2015/04/13/why-are-interest-rates-so-low-part-4-term-premiums/

Dua, Pammi, Nishita Raje and Satyananda Sahoo (2003), “Interest Rate Modelling and Forecasting in India”, Development Research Group Study 24, Reserve Bank of India.

Estrella, Arturo and Mary Trubin (2006), “The Yield Curve as a Leading Indicator: Some Practical Issues”, Current Issues in Economics and Finance, Vol. 12(5), Federal Reserve Bank of New York.

Fama, Eugene (2013), “Does the Fed Control Interest Rates?”, The Review of Asset Pricing Studies, Vol. 3(2), pp.180-199.

Greenspan, Alan (2005), “Testimony of Chairman Alan Greenspan: Federal Reserve Board’s Semiannual Monetary Policy Report to the Congress.” Board of Governors of the Federal Reserve.

Rey, Hélène (2015), “Dilemma not Trilemma: The Global Financial Cycle and Monetary Policy Independence”, NBER Working Paper No. 21162.

Shin, Hyun (2017), “How Much Should We Read into Shifts in Long-dated Yields?”, Speech at US Monetary Policy Forum, available at https://www.bis.org/speeches/sp170303.htm

Singh, Bhupal (2011), “How Asymmetric is the Monetary Policy Transmission to Financial Markets in India?”, Reserve Bank of India Occasional Papers, Vol. 32(2), pp.1-37.

|