|

मिन्ट स्ट्रीट मेमो सं.17

भारत के चालू खाता घाटे, मुद्रास्फीति और राजकोषीय घाटे पर कच्चे तेल के कीमत आघात का प्रभाव

सौरभ घोष और शेखर तोमर1

सारांश: 1970 के दशक में कच्चे तेल के कीमत आघात से कई अर्थव्यवस्थाएं लगभग एक दशक के लिए लुढ़ककर नीचे आ गईं। चार दशक बाद, इस आघात से उन अर्थव्यवस्थाओं को खतरा है जो मुख्य रूप से कच्चे तेल के आयात पर निर्भर हैं। यह अध्ययन भारत के तीन प्रमुख समष्टि-स्थिरता सूचकों : चालू खाता घाटा (सीएडी), मुद्रास्फीति और राजकोषीय घाटे पर कच्चे तेल के कीमत आघात के मात्रात्मक प्रभाव के बारे में बताता है। हम पाते हैं कि यदि कच्चे तेल के कीमत आघात का भारतीय अर्थव्यवस्था पर प्रभाव पड़ता है तो जीडीपी की तुलना में सीएडी अनुपात उच्चतर जीडीपी वृद्धि के बावजूद भी तेजी से बढ़ेगा, और तेल की कीमत में 10 अमेरिकी डॉलर /बैरल की वृद्धि से मुद्रास्फीति कुल मिलाकर 49 आधार अंकों तक या राजकोषीय घाटा 43 आधार अंकों (जीडीपी के प्रतिशत के रूप में) बढ़ जाएगा यदि सरकार संपूर्ण तेल कीमत आघात को अंतिम उपयोगकर्ताओं तक पहुंचाने की अपेक्षा अवशोषित करना का निर्णय लेती है।

I. परिचय

अंतरराष्ट्रीय कच्चे तेल की कीमतें अप्रैल और सितंबर 2018 के बीच लगभग 12 प्रतिशत तक बढ़ गई। कच्चे तेल की कीमतों में वर्ष के मध्य में बढ़ोतरी मुख्य रूप में मांग में वृद्धि, वैश्विक वृद्धि के पुनरुद्धार के कारण और आंशिक रूप से भौगोलिक राजनीतिक कारणों से हुई जिसके कारण आपूर्ति पक्ष के आघात उत्पन्न हुए। कच्चे तेल की कीमतों में वृद्धि सभी तेल आयातक देशों2 के लिए बड़ी चिंता की बात थी क्योंकि उनके ट्रेड संबंधों ने 2014 से अनुकूल कार्यकाल के बाद गिरावट के संकेत दर्शाए। फेडरल रिज़र्व बैंक के तुलन पत्र के सामान्यीकरण ने इन देशों की मुद्रा पर दबाव डालकर उनके बाह्य क्षेत्र की भेद्यता में बढ़ोतरी कर दी है।

नवंबर 2018 के मध्य से, कच्चे तेल की कीमतों में काफी गिरावट हुई किंतु वे अस्थिर रहीं। इस पृष्ठभूमि में, हम भारत पर कच्चे तेल के कीमत आघात (अचानक वृद्धि) के प्रभाव का विश्लेषण करते हैं क्योंकि यह अपनी घरेलू मांग को पूरा करने के लिए तेल के आयात पर बहुत अधिक निर्भर करता है। चालू खाता घाटा (सीएडी), मुद्रास्फीति और राजकोषीय स्थिति पर कच्चे तेल के आघात के प्रभाव की माप करते हैं। कच्चे तेल की उच्च कीमत सीधे उच्च ट्रेड घाटे में दिखाई देती हैं और बाद में उच्च सीएडी में। उसी समय, समग्र अर्थव्यवस्था के लिए महत्वपूर्ण इनपुट होने के कारण कच्चे तेल के कीमत आघात से घरेलू मुद्रास्फीति में भी वृद्धि होती है। अंततः सरकार इस कीमत आघात के घरेलू उपभोक्ताओं और उद्योग में पास-थ्रू के स्तर पर निर्णय लेती है जिससे लघु अवधि में मुद्रास्फीति कम हो सकती है किंतु ऐसा राजकोषीय फिसलन में वृद्धि की कीमत पर होता है।

इस पेपर में, हम पहले दर्शाते हैं कि कच्चे तेल की कीमत में वृद्धि से भारत के लिए चालू खाता घाटे (सीएडी) की हालत बदतर हो जाती है और इस प्रतिकूल प्रभाव को उच्चतर सकल घरेलू उत्पाद (वृद्धि) के माध्यम से काफी नियंत्रित किया जा सकता है। इसलिए, कच्चे तेल के कीमत आघात के बाद जीडीपी की तुलना में सीएडी अनुपात में बढ़ोतरी होगी। दूसरा, इससे मुद्रास्फीति बढ़ेगी यदि मूल्य वृद्धि को सीधे अंतिम उपभोक्ताओं को हस्तांतरित किया जाता है। सर्वाधिक पारंपरिक अनुमान के अंतर्गत, हम माप करते हैं कि 65 अमेरिकी डॉलर/बैरल3 की कीमत पर कच्चे तेल की कीमत में 10 अमेरिकी डॉलर/बैरल से हेडलाइन मुद्रास्फीति में 49 आधार अंकों (बीपीएस) की बढ़ोतरी होगी। 55 अमेरिकी डॉलर/बैरल पर ऐसी ही वृद्धि से हेडलाइन मुद्रास्फीति में लगभग 58 आधार अंकों की वृद्धि होती है। तीसरा, यदि सरकार अंतिम उपभोक्ताओं को शून्य पास-थ्रू करने का निर्णय लेती है तो कच्चे तेल की कीमत में 10 अमेरिकी डॉलर/बैरल की वृद्धि से राजकोषीय घाटे में 43 आधार अंकों तक वृद्धि हो सकती है। इस प्रकार इस शून्य पास-थ्रू परिदृश्य से हम राजकोषीय फिसलन की मात्रा पर ऊपरी सीमा लगा सकते हैं। वास्तविक मुद्रास्फीति और राजकोषीय घाटे अंततः घरेलू तेल बाजार में सरकार के हस्तक्षेप (कर और सब्सिडी में परिवर्तन) के स्तर पर निर्भर करेगा।

ये परिणाम सुझाते हैं कि कच्चे तेल का कीमत आघात निकट भविष्य में घरेलू और बाह्य मोर्चों पर चिंता का कारण बना रहेगा। हम अगले खंड में कच्चे तेल के कीमत आघात के प्रभाव को प्रस्तुत करके विश्लेषण आरंभ करेंगे। खंड III मुद्रास्फीति पर इसके प्रभाव के मुख्य परिणाम उपलब्ध कराता है जबकि खंड IV राजकोषीय फिसलन पर प्रभाव दर्शाता है। अंततः खंड V निष्कर्ष देता है।

II. चालू खाता घाटा (सीएडी)

भारत के लिए कच्चे तेल के आयात की मात्रा प्रतिवर्ष लगभग 4.5 प्रतिशत की स्थिर दर बढ़ रही है4। मूल्य के मामले में, कच्चा तेल एकमात्र सबसे बड़ा आयात योगदानकर्ता है तथा यह निरंतर रूप से भारत की आयात बास्केट का 20 प्रतिशत से अधिक रहा है। चूंकि भारत अपने अधिकांश कच्चे तेल का आयात करता है, वैश्विक कच्चे तेल के कीमत झटकों के लिए यह भेद्य बना हुआ है।

कच्चे तेल के आयात में उम्मीद की किरण यह है कि वर्तमान में इन आयातों का लगभग एक-तिहाई परिष्करण और अन्य मूल्य संवर्धन के बाद पुनः निर्यात किया जाता है। पुनर्निर्यात में कच्चे तेल की कीमतों का पूर्ण पास-थ्रू होता है क्योंकि इन निर्यातों की मांग भी अलचकदार है। उपर्युक्त स्टाइल वाले तथ्यों को संयुक्त करने से तेल के कारण हमें निम्नलिखित ट्रेड घाटा समीकरण मिलता है:

| तालिका 1: सीएडी पर तेल की कीमतों का प्रभाव |

कच्चे तेल की कीमत

(यूएसडी/बैरल) |

कच्चे तेल का ट्रेड घाटा

(जीडीपी का %) |

कच्चे तेल का ट्रेड घाटा

(बिलियन यूएसडी) |

| 55 |

-2.33 |

-68.9 |

| 65 |

-2.76 |

-81.4 |

| 75 |

-3.18 |

-93.9 |

| 85 |

-3.61 |

-106.4 |

उपर्युक्त समीकरण के आधार पर, हमने तेल की कीमतों के विभिन्न परिदृश्यों के अंतर्गत तेल के कारण मूल्य घाटा तालिका 15 में दी है। सबसे बदतर स्थिति में भी, जब कच्चे तेल की कीमत 85 अमेरिकी डॉलर/बैरल पहुंच जाएगा (सारणी 1 की चौथी पंक्ति), तो तेल बलून के कारण घाटा 106.4 बिलियन अमेरिकी डॉलर पहुंच जाएगा जो भारत की जीडीपी का 3.61 प्रतिशत है। स्थापित नियम के अनुसार, हम तालिका 1 से निष्कर्ष निकाल सकते हैं कि कच्चे तेल की कीमतों में प्रत्येक 10 अमेरिकी डॉलर/बैरल की वृद्धि से अतिरिक्त 12.5 बिलियन अमेरिकी डॉलर का घाटा होगा जो कुल मिलाकर भारत की जीडीपी का 43 आधार अंक है। इसलिए, कच्चे तेल की कीमत में प्रत्येक 10 अमेरिकी डॉलर/बैरल की वृद्धि से सीएडी/जीडीपी अनुपात 43 आधार अंकों तक बढ़ सकता है।

कच्चे तेल की वैश्विक कीमतों के कारण भारत के सीएडी भेद्यता के चलते, अगल स्पष्ट प्रश्न है कि क्या उच्च जीडीपी वृद्धि से तेल के कीमत आघात के प्रतिकूल प्रभाव में मदद मिल सकती है? इसे परखने के लिए, हम सांकेतिक जीडीपी वृद्धि के संबंध में सीएडी/जीडीपी में बदलावों को देखते हैं और पाते हैं कि जीडीपी वृद्धि दर में 100 आधार अंकों की वृद्धि से सीएडी/जीडीपी अनुपात में केवल 2 आधार अंक कम हो सकते हैं जैसाकि आकृति 1 में दर्शाया गया है।

आकृति 1 में, हमने विभिन्न कच्चे तेल के कीमत परिदृश्यों (परिदृश्य 1: यूएसडी 65/बैरल, परिदृश्य 2: यूएसडी 75/बैरल और परिदृश्य 3: यूएसडी 85/बैरल)6 के लिए सीएडी/जीडीपी अनुपात तैयार किए हैं। जैसे ही कच्चे तेल की कीमतें बढ़ती हैं, सीएडी/जीडीपी की कथित अनुपात वृद्धि के लिए ऊपर (बदतर) चला जाता है। तथापि, कच्चे तेल की कथित कीमत के लिए उच्चतर जीडीप वृद्धि दर प्राप्त करने से सीएडी/जीडीपी अनुपात ज्यादा बराबर नहीं होता है क्योंकि इससे बहुत मुश्किल से ही इस अनुपात के हर में बदलाव आता है।

सार रूप में, भारत का बाह्य क्षेत्र कच्चे तेल की कीमत में होने वाली हलचलों से काफी भेद्य बना हुआ है और निकट में भविष्य में यह ऐसा ही बना रहेगा। इसे ध्यान में रखते हुए, अब हम घरेलू मोर्चे पर ध्यान केंद्रित कर सकते हैं और अगले दो खंडों में मुद्रास्फीति और सरकारी बज़ट पर इसके आघात के प्रभाव का आकलन करेंगे।

III. मुद्रास्फीति

कच्चे तेल की वैश्विक कीमतों में बढ़ोतरी से कच्चे तेल के उत्पादों की घरेलू कीमत और घरेलू मुद्रास्फीति में वृद्धि होगी (भट्टाचार्य और भट्टाचार्य (2001))। उपभोक्ता मूल्य सूचकांक (सीपीआई) पर कच्चे तेल की कीमत पर यह प्रभाव दो चैनलों से आता है। पहला, प्रत्यक्ष चैनल जहां कच्चे तेल के उत्पाद स्वयं में सीपीआई के संघटक प्रतीत होते हैं। लघु अवधि में, कच्चे तेल के उत्पादों की कीमत में बदलाव से सूचकांक में इनके भारित योगदान के कारण सीधे सीपीआई पर प्रभाव पड़ेगा (भार सारणी 2 में दर्शाया गया है)। दूसरा, इस समय में कच्चे तेल को इनपुट के रूप में उपयोग करते हुए निर्मित सभी अन्य पण्य-वस्तुओं की खुदरा कीमतें भी इस आघात के कारण बढ़ जाएंगी और बाद में सीपीआई पर प्रभाव पड़ेगा जो परोक्ष प्रभाव है। कच्चे तेल की कीमत वृद्धि का मुद्रास्फीति पर निवल प्रभाव इस प्रकार प्रत्यक्ष और परोक्ष प्रभावों के योग द्वारा निकाला गया है।

प्रत्यक्ष प्रभाव सरल है और इसका परिकलन सीपीआई में विभिन्न कच्चे तेल के उत्पादों के भारांकों का योग करके किया जा सकता है:

परोक्ष प्रभाव का परिकलन करने के लिए, व्यक्ति को अन्य पण्य-वस्तुओं की तेल पर निर्भरता को इनपुट के रूप में लेने की आवश्यकता है। उत्पादन अंतर-निर्भरता पर यह सूचना इनपुट-आउटपुट7 सारणी के जरिए प्राप्त की गई है। इस प्रभाव का परिकलन करने के लिए हम आगे निम्नलिखित अनुमान लगाते हैं :

| सारणी 2: सीपीआई श्रेणी और भार |

| सीपीआई श्रेणी |

सीपीआई भार |

| परिवहन (पेट्रोल और डीज़ल) |

2.4 |

| ईंधन और लाइट (ईंधन अन्य) |

0.1 |

| ईंधन और लाइट (केरोसिन, एलपीजी) |

1.9 |

| कुल |

4.4 |

1) उत्पादन में इनपुट एवजी की संभावना पर विचार किए बिना कच्चे तेल के कीमत आघात का अंतिम कीमतों में सीधे यांत्रिक पास-थ्रू। इसलिए, हमारा परिकलन गैर-तेल सीपीआई घटकों की कीमतों पर तेल की कीमतों के परोक्ष प्रभाव की ऊपरी सीमा प्रतिबिंबित करता है।

2) गैर-तेल सीपीआई घटक तेल इनपुट में उतने ही संघन है जितने की शेष अर्थव्यवस्था8।

अर्थव्यवस्था में तेल की इनपुट सघनता का परिकलन करने के लिए, हम नीचे दी गई भारित औसत का उपयोग करते हैं:

यहां, weighti अर्थव्यवस्था में sector i आउटपुट की हिस्सेदारी है जबकि Share Oili इनपुट मिश्रण में तेल की हिस्सेदारी है। सेक्टर i में तेल इनपुट का भार और हिस्सेदारी दोनों का परिकलन I-O सारणी से किया गया है। weighti समग्र अर्थव्यवस्था में सेक्टर i का महत्व बताता है और Share Oili तेल पर इसकी निर्भरता दर्शाता है। उपर्युक्त भारित योग अर्थव्यवस्था के समग्र आउटपुट में इनपुट के रूप में तेल का महत्व दर्शाता है।

अंतत मुद्रास्फीति पर तेल का परोक्ष प्रभाव निम्नानुसार निकाला गया है:

जहां WeightCPI Non Oil सीपीआई में गैर-तेल घटकों का भार है जिस पर परोक्ष प्रभाव के जरिए प्रभाव पड़ेगा। Share oilaggregate तथा % Price Change के साथ इसका उत्पाद कच्चे तेल की कीमत में वृद्धि के बाद इनपुट लागतों (तेल के कारण) में कुल वृद्धि दर्शाता है। इसके साथ, हम अब मुद्रास्फीति पर कच्चे तेल के कीमत आघात के कुल प्रभाव का परिकलन कर सकते हैं।

III.1 मुद्रास्फीति परिणाम

घरेलू मुद्रास्फीति पर अंतरराष्ट्रीय कच्चे तेल के कीमत आघात के प्रभाव का परिकलन करने से पहले, हम इस तथ्य को देखते हैं कि कच्चे तेल की अंतरराष्ट्रीय कीमत से पेट्रोल पंप कीमतों में समान प्रतिशत बदलाव नहीं होता है। पंप कीमतें वे हैं जिनका उपभोक्ता भुगतान करता है। इसलिए, हमें पंप कीमतों के स्थिर और गतिशील घटकों के बीच अंतर करने की जरूरत होती है। पंप कीमतों के कुछ घटकों में तेल विपणन कंपनियों (ओएमसी) द्वारा प्रभारित कीमतों में बदलाव से परिवर्तन नहीं होता है और ये स्थिर रहती है (उदाहरण के लिए डीलर कमीशन)। इन स्थिर (स्टेटिक) घटकों के करेक्शन के बाद हमें पता चलता है कि कच्चे तेल की अंतरराष्ट्रीय कीमतों का पंप की कीमतों में पास-थ्रू लगभग 66 प्रतिशत होता है यदि ओएमसी संपूर्ण अंतरराष्ट्रीय कीमत वृद्धि का विस्तार अंतिम उपभोक्ताओं को करते हैं (दिल्ली के लिए नमूना पंप मूल्यनिर्धारण सारणी 5 में दर्शाया गया है)। हम 100 प्रतिशत पास-थ्रू और 66 प्रतिशत पास-थ्रू के लिए मुद्रास्फीति परिणामों की सूचना देते हैं किंतु 66 प्रतिशत पास-थ्रू के अनुमान वास्तविकता के ज्यादा निकट होते हैं।

नीचे सारणी 3 में 55 यूएसडी/बैरल और 65 यूएसडी/बैरल की शुरुआती बेसलाइन कीमत से तेल कीमत में 10 यूएसडी/बैरल वृद्धि के लिए मुद्रास्फीति पर तेल की कीमत का प्रभाव दिया गया है। कॉलम (1) प्रत्यक्ष परिकलन में उपयोग किए गए सीपीआई भार दर्शाता है। कॉलम (1) में एलपीजी और केरोसिन वृद्धि दर्शाई गई है, किंतु वर्तमान में ये सब्सिडाइज्ड है और इनमें अंतरराष्ट्रीय कीमतों का पूर्ण पास-थ्रू नहीं होगा।

पहले हम उस स्थिति को देखते हैं जहां पंप कीमतों में पास-थ्रू केवल 66 प्रतिशत (सारणी 3 का शीर्ष पैनल) है। सबसे अधिक पारंपरिक अनुमान पहली पंक्ति में दिखाया गया है और यह उस स्थिति के लिए है जिसमें सीपीआई का केवल परिवहन घटक को ही प्रत्यक्ष प्रभाव के लिए देखा गया है। 65 यूएसडी/बैरल पर 10 यूएसडी की वृद्धि का 24 आधार अंकों का प्रत्यक्ष प्रभाव होगा और 26 आधार अंकों का परोक्ष प्रभाव होगा, इस प्रकार मुद्रास्फीति पर लगभग कुल 49 आधार अंकों का प्रभाव पड़ेगा (कॉलम 7)। यह नोट करने लायक है कि दो घटकों, प्रत्यक्ष और परोक्ष का आकार एक जैसा ही है और इनका हेडलाइन मुद्रास्फीति में समय योगदान होगा।

यदि हम मुद्रास्फीति परिकलन में सीपीआई के अन्य ईंधन घटकों को शामिल करते हैं तो इससे प्रत्यक्ष प्रभाव बढ़ जाता है। तथापि, परोक्ष प्रभाव वैसा ही रहेगा। अधिकतम प्रत्यक्ष प्रभाव उस मामले में होता है जहां सीपीआई के एलपीजी और केरोसिन घटक भी प्रत्यक्ष प्रभाव में शामिल होते हैं। यह परिदृश्य सारणी 3 के शीर्ष पैनल की तीसरी पंक्ति में प्रस्तुत किया गया है जहां प्रत्यक्ष परिकलन के अंतर्गत सीपीआई में तेल उत्पादों का कुल भार 4.4 है। अब मुद्रास्फीति पर प्रत्यक्ष प्रभाव 44 आधार अंक पहुंच जाता है जैसाकि कॉलम (5) में दर्शाया गया है।

अंततः हम सारणी 3 के नीचले पैनल को देख सकते हैं जो अंतरराष्ट्रीय कीमतों का पंप कीमतों में पूर्ण पास-थ्रू मानकर मुद्रास्फीति परिकलन की सूचना देता है। यहां सभी परिदृश्यों के अंतर्गत पंप कीमतों में बड़े बदलाव के कारण मुद्रास्फीति पर प्रभाव है। तथापि, सबसे अधिक पारंपरिक अनुमान, सारणी 3 में विनिर्दिष्ट पंक्ति निकट भविष्य में मुद्रास्फीति पर कच्चे तेल की कीमतों के प्रभाव के लिए सबसे अधिक यथार्थवादी अनुमान प्रस्तुत किए गए हैं।

| सारणी 3: कच्चे तेल की कीमतों का प्रत्यक्ष और परोक्ष प्रभाव (आधार अंकों में) |

| |

CPI

Weight |

Initial Price=$55/barrel |

Initial Price=$65/barrel |

| Direct |

Indirect |

Total |

Direct |

Indirect |

Total |

| (1) |

(2) |

(3) |

(4) |

(5) |

(6) |

(7) |

| Elastictiy of pump price to international crude= 66% (Controlling for Cess) |

| CPl (Transport) |

2.4 |

28 |

30 |

58 |

24 |

26 |

49 |

| CPI (Transport+Others) |

2.5 |

30 |

30 |

60 |

26 |

26 |

51 |

| CPI (Transport+Others+LPG+Kero) |

4.4 |

52 |

30 |

82 |

44 |

26 |

70 |

| Elasticity of pump price to international crude= 100% (Ignoring Cess) |

| CPl (Transport) |

2.4 |

43 |

46 |

89 |

36 |

39 |

75 |

| CPl (Transport+Others) |

2.5 |

46 |

46 |

92 |

39 |

39 |

78 |

| CPI (Transport+Others+LPG+Kero) |

4.4 |

79 |

46 |

125 |

67 |

39 |

106 |

| Kero: Kerosene |

हम दो अन्य महत्वपूर्ण बिंदुओं पर प्रकाश डालकर मुद्रास्फीति पर चर्चा समाप्त करेंगे। पहले, एलपीजी और केरोसिन बाजार पेट्रोल या डीज़ल से अधिक स्थिर रहे हैं। इसलिए, एलपीजी और केरोसिन की कीमतों पर प्रत्यक्ष प्रभाव लघु अवधि में कम रहेगा जब तक सरकार संपूर्ण मूल्य भार को अंतिम उपभोक्ताओं को हस्तांतरित करने का निर्णय नहीं लेती है। दूसरा, हमने एलपीजी और केरोसिन के लिए भी समान कर संरचना मानी है जहां पूर्ण पास-थ्रू को स्थिति में अंतिम कीमतों में 66 प्रतिशत पास-थ्रू होगा। किंतु एलपीजी और केरोसिन पर कर का उपकर घटक भिन्न हो सकता है जिससे प्रत्यक्ष प्रभाव की मात्रा में थोड़ा बदलाव हो सकता है।

III.2 मजबूती: पेट्रोल पंप कीमतों के संबंध में सीपीआई का लचीलापन

उपर्युक्त उप-खंड में मुद्रास्फीति पर तेल की कीमतों का प्रभाव दिया गया है जहां प्रत्यक्ष प्रभाव सीधे सीपीआई में तेल घटकों के भार से आता है जबकि आई-ओ दृष्टिकोण परोक्ष प्रभाव प्रदान करता है। तथापि, परोक्ष प्रभाव का परिकलन विभिन्न ईंधनों की पंप कीमतों के संबंध में सीपीआई में बदलाव के लचीलेपन का अनुमान लगाकर भी किया जा सकता है। हम परोक्ष प्रभाव का आकलन करने के लिए निम्नलिखित समीकरण का अनुमान लगाते हैं:

जहां, Gr(CPI component) सीपीआई सूचकांक (गैर-ईंधन, खाद्य और कोर) के उप-समूह में 3 महीने की वृद्धि है और Gr (PumpPrice) पेट्रोल या डीज़ल की पंप कीमत में 3 महीने की वृद्धि है। यहां, β1 ब्याज का गुणांक है और पंप कीमतों (दिल्ली से मासिक कीमत9) के संबंध में सीपीआई का लचीलेपन प्राप्त करत है। हम उपर्युक्त विनिर्देश10 में क्रमशः D(quarter) and D(year) के साथ तिमाही और वर्ष के स्थायी प्रभावों को शामिल करके सीपीआई में मौसमी और वार्षिक अंतर को नियंत्रित करते हैं।

सारणी 4 जनवरी 2013-जून 2018 से लिए गए आंकड़ों पर अनुमानित सीपीआई घटकों पर पेट्रोल कीमतों के प्रभाव के परिणाम उपलब्ध कराती है। हम पाते हैं कि पेट्रोल कीमतों का सांख्यिकीय रूप से केवल कोर मुद्रास्फीति11 पर उल्लेखनीय प्रभाव है (कॉलम 5 और 6), जबकि अन्य घटकों (कॉलम 1-4) पर कोई प्रभाव नहीं हुआ है। परिणाम दर्शाते हैं कि पेट्रोल कीमतों का कुल गैर-ईंधन या खाद्य मुद्रास्फीति (कॉलम 1-4) पर कोई प्रभाव नहीं है। हालांकि इन सभी मामलों में गुणांक धनात्मक हैं, त्रुटि का मानक भटकाव ज्यादा है। यह मुख्यतः खाद्य घटकों पर उच्च त्रुटि भिन्नता से आता है। खाद्य को निकालने के बाद, कोर मुद्रास्फीति एक धनात्मक और उल्लेखनीय तरीके में पेट्रोल कीमत पर निर्भर करती है (कॉलम 5-6)। साथ ही, कीमतों का प्रभाव भी उसी तिमाही में हस्तांतरित होता है। 3 माह पहले की मूल्यवृद्धि का कोर मुद्रास्फीति पर उल्लेखनीय प्रभाव नहीं है जैसाकि कॉलम (5) में इसके गुणांक द्वारा दर्शाया गया है।

सारणी 4 के कॉलम (5) में हमारा अधिमानतः अनुमान दर्शाता है कि पेट्रोल कीमत में प्रत्येक 100 आधार अंक वृद्धि से कोर सीपीआई सूचकांक में 2.6 आधार अंकों की वृद्धि होती है। चूंकि 10 यूएसडी/बैरल (कच्चे तेल की 65 यूएसडी/बैरल कीमत पर) की वृद्धि कुल मिलाकर पंप कीमतों में 1000 आधार अंकों की वृद्धि में अंतरित होती है, इससे कोर मुद्रास्फीति 26 आधार अंकों तक और समग्र सीपीआई मुद्रास्फीति में 12.5 आधार अंकों (कोर कुल सीपीआई का 47 प्रतिशत है) तक वृद्धि हो सकती है12। यह मुद्रास्फीति पर तेल के परोक्ष प्रभाव के लिए आई-ओ पद्धति से प्राप्त अनुमान की तुलना में थोड़े कम अनुमान उपलब्ध कराता है। तथापि, यह आश्चर्यजनक नहीं है कि क्योंकि यह आई-ओ पद्धति के माध्यम से परोक्ष प्रभाव का परिकलन इनपुट कीमतों का आउटपुट कीमतों में पूर्ण पास-थ्रू का अनुमान लगाता है।

मजबूती की जांच करने के लिए कॉलम (7) में, हम अपने विनिर्देश में पेट्रोल (कीमत स्तर) के साथ Gr(PumpPrice) क्रॉस उत्पाद को भी शामिल करते हैं जिससे कि यह देखा जा सके कि क्या मुद्रास्फीति पर प्रभाव पेट्रोल कीमत के विभिन्न स्तरों पर भिन्न-भिन्न है। यहां गुणांक β1 ऋणात्मक हो जाता है जबकि क्रॉस उत्पाद टर्म धनात्मक रहती है। पेट्रोल की ₹ 70/लीटर कीमत पर, कॉलम (7) में विनिर्देश (स्पेसिफिकेशन) के मामले में मुद्रास्फीति पर पेट्रोल कीमत परिवर्तन का समग्र प्रभाव उतना ही है जितना कॉलम (6) में विनिर्देश का प्रभाव है। तथापि, परिणाम अधिक मुखर होते हैं जब हम ₹ 70/लीटर की कीमत से दूर जाते हैं। अंततः हमें किसी भी मुद्रास्फीति घटक पर डीज़ल की कीमतों का ऐसा प्रभाव नहीं मिलता है (परिशिष्ट में सारणी ए.2)।

| सारणी 4: सीपीआई पर पेट्रोल कीमतों का प्रभाव |

| |

Quarterly Growth Rate of CPI Components |

| Non Fuel |

Food |

Core |

| (1) |

(2) |

(3) |

(4) |

(5) |

(6) |

(7) |

| Gr(Petrol)t |

0.090 |

0.103 |

0.125 |

0.105 |

0.026** |

0.021** |

-0.400** |

| |

(0.219) |

(0.205) |

(0.220) |

(0.207) |

(0.012) |

(0.010) |

(0.171) |

| Gr(Petrol)t-3 |

-0.004 |

|

0.015 |

|

0.005 |

|

|

| |

(0.215) |

|

(0.216) |

|

(0.012) |

|

|

| Petrolt |

|

|

|

|

|

|

-0.008 |

| |

|

|

|

|

|

|

(0.031) |

| Petrolt* |

|

|

|

|

|

|

0.006 ** |

| Gr(Petrol)t |

|

|

|

|

|

|

(0.003) |

| Year FE |

Y |

Y |

Y |

Y |

Y |

Y |

Y |

| Quarter FE |

Y |

Y |

Y |

Y |

Y |

Y |

Y |

| Observations |

82 |

85 |

82 |

85 |

82 |

85 |

85 |

| R2 |

0.280 |

0.313 |

0.300 |

0.330 |

0.433 |

0.588 |

0.574 |

| Note: Monthly Data Jan-2011 to April-2018. *p<0.1; **p<0.05; ***p<0.01 |

समग्र रूप से, ये मजबूत परिणाम मुद्रास्फीति पर कच्चे तेल की कीमतों में वृद्धि के प्रभाव पर हमारे मुख्य विश्लेषण में मदद करते हैं। प्रतिगमन परिणामों के माध्यम से परिकलित परोक्ष प्रभाव थोड़े कम हैं किंतु फिर भी उल्लेखनीय हैं। अगले खंड में, हम राजकोषीय प्रभाव पर इसके प्रभाव का विश्लेषण करेंगे यदि सरकार सब्सिडी के जरिए उपभोक्ता कीतमों को कम रखने और कच्चे तेल के कीमत आघात को पास-थ्रू नहीं करने का निर्णय लेती है।

IV. राजकोषीय घाटा

कच्चे तेल की कीमतों में वृद्धि का राजकोषीय घाटे पर प्रभाव अनेक कारकों पर निर्भर करेगा जिनमें शामिल हैं-(क) अंतरराष्ट्रीय कीमतों का पंप कीमतों में पास-थ्रू, (ख) उत्पाद और सीमा-शुल्क तथा (ग) पेट्रोलियम सब्सिडी (वित्तीय वर्ष 19 के लिए जीडीपी का लगभग 0.14 अनुमानित)। अभी तक, सरकार ने कच्चे तेल की कीमतों में वृद्धि को घरेलू पंप कीमतों में हस्तांतरित किया है। तथापि, आगे यदि सरकार इनके एक भाग को अवशोषित करने का निर्णय लेती है तो इसका बज़ट घाटे पर प्रभाव हो सकता है।

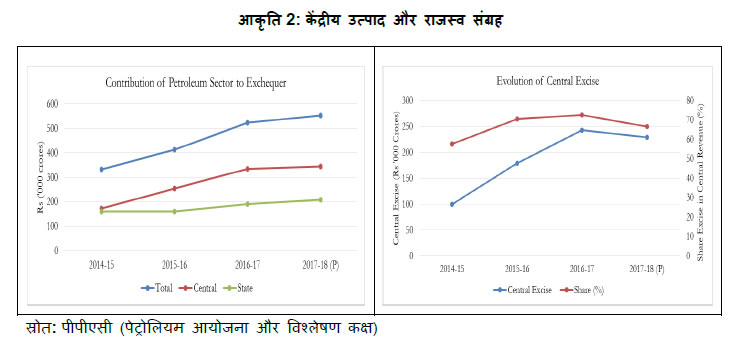

पेट्रोल की कीमत में वृद्धि के कारण सरकारों का कर राजस्व संग्रह बढ़ सकता है क्योंकि मूल्यवर्धित कर घटक से राजस्व संग्रह (यदि कर दरों को अपरिवर्तित रखा जाए, दिल्ली में पेट्रोल पर कर की दर के नमूने के लिए सारणी 5 देखें) और राजस्व संग्रह में वृद्धि से मूल्यवर्धित कर बढ़ सकता है। सरकार के खज़ाने में पेट्रोलियम क्षेत्र का योगदान वित्तीय वर्ष 15 के ₹ 3.334 बिलियन से बढ़कर वित्तीय वर्ष 18 में ₹ 5.53 बिलियन हो गया, ऐसा उस समय हुआ जब वैश्विक कच्चे तेल की कीमतें कमतर हुई और कीमतों ने न्यूनतम रिकार्ड छू लिया। ऐसा मुख्य रूप से केंद्रीय उत्पाद शुल्क में वृद्धि करने से हुआ क्योंकि वर्ष 2014 में वैश्विक कच्चे तेल की कीमतें कम हो गई थी (आकृति 2)। तेल उत्पादों से राज्य सरकारों का राजस्व भी इस वर्ष के दौरान बढ़ गया, हालांकि थोड़ा बढ़ा।

| सारणी 5: एचपीसीएल वेबसाइट से कर परिकलन का नमूना |

| दिल्ली में बीपीसीएल खुदरा पंप आउटलेटों पर पेट्रोल की कीमतों का बढ़ना |

| क्र.सं. |

तत्व |

यूनिट |

प्रभावी

2 जून 2018 से |

| 1 |

सी एंड एफ (लागत और मालभाड़ा) मूल्य (गतिशील औसत आधार) |

$/bbl |

88.83 |

| 2 |

औसत मुद्रा विनिमय दर |

₹/$ |

67.94 |

| 3 |

डीलरों से वसूला गया मूल्य (उत्पाद शुल्क और वैट कौ छोड़कर) |

₹/ltr |

38.44 |

| 4 |

जोड़े: उत्पाद शुल्क |

₹/ltr |

19.48 |

| 5 |

जोड़े: डीलर कमीशन (औसत) |

₹/ltr |

3.63 |

| 6 |

जोड़े: 27% वैट (डीलर कमीशन पर वैट सहित) जो दिल्ली में लागू है |

₹/ltr |

16.63 |

| 7 |

दिल्ली में खुदरा बिक्री मूल्य (पूर्णांकित) |

₹/ltr |

78.18 |

चूंकि अधिकांश राज्य प्रत्यक्ष रूप से पेट्रोलियम सब्सिडी प्रदान नहीं करते हैं, कच्चे तेल की कीमतों में किसी प्रकार के परिवर्तन का प्रभाव अधिकांशतः केंद्रीय सरकार के राजकोषीय अंकों में प्रतिबिंबित होगा। इस अतिरिक्त निवल सब्सिडी की सही मात्रा मुख्य रूप से उत्पाद शुल्क और वैश्विक कच्चे तेल की कीमतों में परिवर्तन के पास-थ्रू पर नीतिगत निर्णय पर निर्भर करेगी।

इन विभिन्न नीतिगत लीवरों के चलते, पेट्रोलियम सब्सिडी के कारण राजकोषीय घाटे के सही मूल्य को कम करना मुश्किल है। तथापि, कर मीमांसा में बदलावों से दूर रहकर और वैश्विक कीमतों में होने वाले भविष्य की वृद्धि का अंतिम उपभोक्ताओं को शून्य पास-थ्रू मानकर अतिरिक्त राजकोषीय घाटे की ऊपरी सीमा का परिकलन किया जा सकता है। ट्रेड समीकरण, कच्चे तेल के उत्पादों के पुनर्निर्यात के पोस्ट एडजस्टमेंट का उपयोग करके, कच्चे तेल की कीमतों में 10 यूएसडी/बैरल की वृद्धि से 12.5 बिलियन अमेरिकी डॉलर का खर्च होगा (सारणी 1 देखें)। यदि केंद्रीय सरकार अन्य शर्तों के अपरिवर्तित रहते हुए, वैश्विक कीमतों में इस वृद्धि को अवशोषित करने का निर्णय लेती है तो इससे राजकोषीय घाटे13 में समकक्ष परिवर्तन होगा। कच्चे तेल की कीमतों में प्रत्येक 10 यूएसडी/बैरल के परिवर्तन के लिए 12.5 बिलियन यूएसडी का राजकोषीय फिसलन लगभग जीडीपी का 43 आधार अंक होगा (आकृति 3)।

वास्तविक घाटा/फिसलन आकृति 43 आधार अंकों से कम रहने की संभावना है, क्योंकि कच्चे तेल की कीमतें पिछले दो महीनों में काफी कम हो गई हैं। हाल की अवधियों में, केंद्रीय सरकार ने पेट्रोल और डीज़ल के मामले में बढ़ी हुई कीमतों को आम जनता को हस्तांतरित किया है जबकि केरोसिन और एलपीजी पर सब्सिडी को प्रतिधारित किया है। इसलिए, ऐसी संभावना नहीं लगती कि अतिरिक्त राजकोषीय घाटे से इस ऊपरी सीमा पर प्रभाव पड़ेगा।

V. निष्कर्ष

इस अध्ययन ने लेखांकन दृष्टिकोण से भारतीय अर्थव्यवस्था पर तेल कीमत के आघात के प्रभाव पर व्यापक परिणाम प्रस्तुत किए हैं। बाह्य पक्ष पर, हमने दिखाया है कि अपना उच्च आयात निर्भरता के कारण भारत ऐसे झटकों के प्रति भेद्य रहेगा। इस भेद्यता के कारण सीएडी में तेज वृद्धि की घटनाएं हो सकती हैं तथा बढ़ती हुई जीडीपी वृद्धि इसका मुकाबला करने के लिए पर्याप्त नहीं रहेगी। घरेलू मोर्चे पर, ऐसी घटनाओं से मुद्रास्फीति या राजकोषीय घाटा या दोनों में बढ़ोतरी हो जाएगी जो इस बात पर निर्भर करेगी कि राजकोषीय प्राधिकरण बढ़ी हुई कीमतों में से कितनी कीमत पास-थ्रू करने का निर्णय लेता है।

निष्कर्ष में हम नोट करते हैं कि हमने सरकार के खर्च और मुद्रास्फीति के बीच संबंध नहीं खोजा है। राजकोषीय घाटे में वृद्धि का मध्यावधि से दीर्घावधि में मुद्रास्फीति पर द्वितीय प्रभाव हो सकता है। इसकी मात्रा का पता लगाना इस मेमो के दायरे से बाहर की बात है, यह राजकोषीय घाटे के चैनल के माध्यम से मुद्रास्फीति पर कच्चे तेल के कीमत आघात के प्रभाव को समझने के लिए उपयोगी विस्तार होगा।

संदर्भ

कौशिक बी. और इंद्रनिल भट्टाचार्य, “भारत में मुद्रास्फीति और आउटपुट पर तेल की कीमतों में वृद्धि का प्रभाव”, आर्थिक और राजनीतिक साप्ताहिक पत्रिका, 22 दिसंबर 2001, 4735 ।

परिशिष्ट

पंप कीमतों में पास-थ्रू का उदाहरण

कच्चे तेल की अंतरराष्ट्रीय कीमत में 10 प्रतिशत का आघात पेट्रोल/डीज़ल की अंतिम कीमतों में कैसे प्रतिबिंबित होगा? सारणी ए.1 65 यूएसडी/बैरल की बेसलाइन से परिकलन दर्शाता है। 66 प्रतिशत के पंप लचीलेपन के चलते, अंतरराष्ट्रीय कीमतों में 10 प्रतिशत का आघात पंप स्तर पर 6.6 प्रतिशत के आघात में अंतरित होता है। इसके बाद मुद्रास्फीति परिकलन सीधे खंड 3 (समीकरण 2 और 4 पर आधारित) का अनुसरण करता है।

| सारणी ए.1: पंप कीमतों में पास-थ्रू का उदाहरण |

| |

Weight

(CPI) |

Weight

(Input) |

Crude increase

*Avg USD 65/barrel |

International

Shock |

Shock

(Incidence Delhi) |

Inflation

(basis points) |

| 1. CPI (Fuel+Transport) |

4.4 |

- |

$6.5 |

10% |

6.6% |

28.7 |

| 2. Other Inputs |

95.6 |

2.65 |

$6.5 |

10% |

6.6% |

16.7 |

Calculation of y-o-y inflation in case of regression (equation (5)) in Section III

| सारणी ए. 2: डीज़लों की कीमतों का सीपीआई पर प्रभाव |

| |

Quarterly Growth Rate of CPI Components |

| Non Fuel |

Food |

Core |

| (1) |

(2) |

(3) |

(4) |

(5) |

(6) |

| Gr(Diesel)t |

0.086 |

0.190 |

0.119 |

0.200 |

0.011 |

0.008 |

| |

(0.228) |

(0.206) |

(0.229) |

(0.208) |

(0.013) |

(0.011) |

| Gr(Diesel)t-3 |

-0.171 |

|

-0.003 |

|

-0.008 |

|

| |

(0.240) |

|

(0.241) |

|

(0.014) |

|

| Year FE |

Y |

Y |

Y |

Y |

Y |

Y |

| Quarter FE |

Y |

Y |

Y |

Y |

Y |

Y |

| Observations |

82 |

85 |

82 |

85 |

82 |

85 |

| R2 |

0.280 |

0.313 |

0.300 |

0.330 |

0.433 |

0.588 |

| Note: Monthly Data Jan-2011 to April-2018. *p<0.1; **p<0.05; ***p<0.01 |

|